アパート経営とは|7年間で資産10億円を築いた不動産投資ノウハウの全て

2022.03.23

近年、「不動産投資」という言葉がブームになり、「サラリーマン大家」、「メガ大家」という言葉を含めてテレビや新聞、インターネット上のニュースで聞かれた方も多いのではないでしょうか。

このサイト「不動産オーナーの教科書」の記事を読まれている方の中にも、学びたくて見に来られている方もおられるかもしれませんね。

この記事の「アパート経営」では、次のことを学べます。

先に計算しました不動産投資のキャッシュフロー(手残り)が次の表のとおりです。これが1年間の売り上げですので10年間なら10倍です。ただし空室リスクと修繕リスクがありますので、このままの売り上げとならないことに気をつけなくてはいけません。

貯金は、10年間の利息が159,458円でした。一番厳しめの条件の経営の売り上げですと960万円です。平均空室率20%をかけると768万円。あとは修繕がいくらかかるかですが、9戸と考えて退去年数を3年と考えれば、毎年3戸ずつの空室が出ることになります。一戸30万円で修繕できれば約100万円くらいの修繕費でよいとなります。10年間のキャッシュフロー(手残り)は、約668万円となります。

これが多いと考えるかどうかが投資基準の判断となるのではないでしょうか。

株式やFXですともっと大きく稼げるという意見があるでしょう。株ですと2倍、3倍なんてことザラですし、場合によっては何十倍にもなることがあります。

不動産投資には、何倍や何十倍になることは絶対にありえません。逆にある日を境に価値がゼロ円になるということもありません。半分に資産が減ることも、なくはないですが、まれではないでしょうか?株やFXでは、そうはいきません。突然に紙くずになることだってあります。株やFXにあるリスクよりも間違いなく小さいのです。

不動産投資では、家賃を上限にして、いかに経費を減らすのかという地味な計算の上に利益があります。ですが、1000万円の元手から借り入れたお金で10年間で、668万円を生んだことになります。そして借入の返済が終われば、完全な自分所有の「お金を生む資産」になります。

借りて始めたにもかかわらずです。なぜお金を借りられるのでしょうか?

何度もお話ししていますが、「不動産投資」が「事業」だからです。ですので、金融機関に借入をする場合に「不動産投資」と言ってはいけません。

不動産投資は「事業」ですので、融資の際にも「事業計画書」の提出を求められることもあります。「事業計画書」などで、「しっかりと収支の出し方を理解して、経営をする能力があります」と金融機関に示すことで、より「事業」として認められるのです。

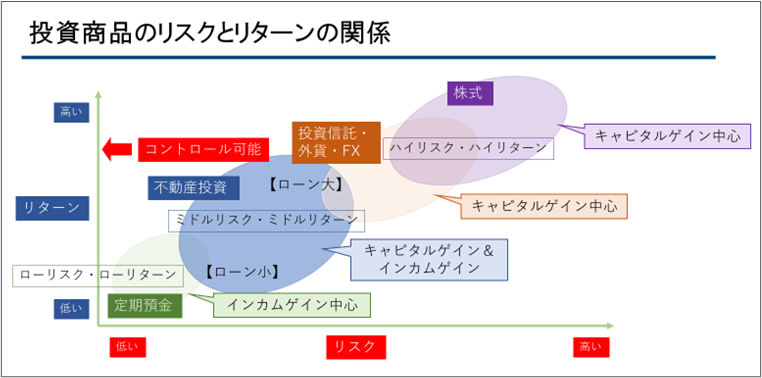

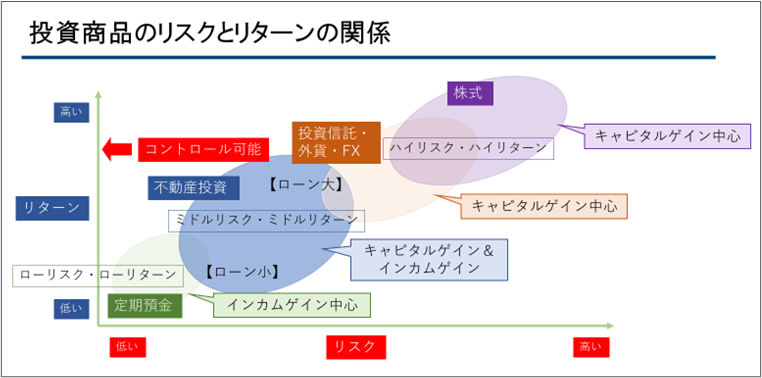

上表より、それぞれの商品のリスクとリターンの関係について見てみましょう。

・ローリスク・ローリターン

定期預金:リターンとなるのは、利息のみ。特徴としては、1000万円までの元本保証。基本的に損をすることもないけど、得をすることもほとんどありません。

・ミドルリスク・ミドルリターン

不動産投資:リターンとなるのは、家賃の「インカムゲイン」と売却益の「キャピタルゲイン」。不動産価格は、急にゼロ円になることはなく、価値が安定しているのが特徴。一方で現金化するのに時間を要するという特徴もあります。

・ミドルリスク・ミドルリターン~ハイリスク・ハイリターン

投資信託・外貨・FX:大きく儲かることがある一方で、損失も大きくなりやすい。

・ハイリスク・ハイリターン

株式:買い方によってリスクは変わりますが、基本的にハイリスク・ハイリターンとなります。特に信用取引は、大きく儲けることができる反面、損失は大きいです。

以上のことから、「不動産投資」がリスクとリターンのバランスが良いことが分かります。

株やFXなどの金融商品が購入をしてから売却することで大きく利益確定される(配当金などのインカムゲインはありますが金額的には小さい)のに対して、不動産投資は家賃収入のインカムゲインと売却時のキャピタルゲイン(キャピタルゲインは株式などと比べると小さくなりやすい)の両方があります。

通常、購入、売却しかできない商品と違い、不動産投資は、家賃収入や経費をコントロールすることでキャッシュフローを多くすることも可能です。これは、不動産投資ならではの特徴ですのでメリットにもなります。

しかし、逆に経営という意識が低いと想定した収益を上げられないというデメリットにもなるというのが不動産投資の特徴です。

わかったところで、早速解説してきます。

上表より、それぞれの商品のリスクとリターンの関係について見てみましょう。

・ローリスク・ローリターン

定期預金:リターンとなるのは、利息のみ。特徴としては、1000万円までの元本保証。基本的に損をすることもないけど、得をすることもほとんどありません。

・ミドルリスク・ミドルリターン

不動産投資:リターンとなるのは、家賃の「インカムゲイン」と売却益の「キャピタルゲイン」。不動産価格は、急にゼロ円になることはなく、価値が安定しているのが特徴。一方で現金化するのに時間を要するという特徴もあります。

・ミドルリスク・ミドルリターン~ハイリスク・ハイリターン

投資信託・外貨・FX:大きく儲かることがある一方で、損失も大きくなりやすい。

・ハイリスク・ハイリターン

株式:買い方によってリスクは変わりますが、基本的にハイリスク・ハイリターンとなります。特に信用取引は、大きく儲けることができる反面、損失は大きいです。

以上のことから、「不動産投資」がリスクとリターンのバランスが良いことが分かります。

株やFXなどの金融商品が購入をしてから売却することで大きく利益確定される(配当金などのインカムゲインはありますが金額的には小さい)のに対して、不動産投資は家賃収入のインカムゲインと売却時のキャピタルゲイン(キャピタルゲインは株式などと比べると小さくなりやすい)の両方があります。

通常、購入、売却しかできない商品と違い、不動産投資は、家賃収入や経費をコントロールすることでキャッシュフローを多くすることも可能です。これは、不動産投資ならではの特徴ですのでメリットにもなります。

しかし、逆に経営という意識が低いと想定した収益を上げられないというデメリットにもなるというのが不動産投資の特徴です。

わかったところで、早速解説してきます。

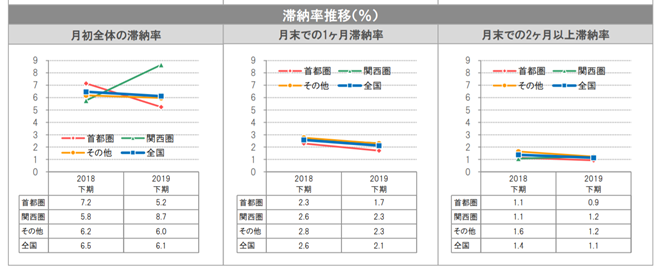

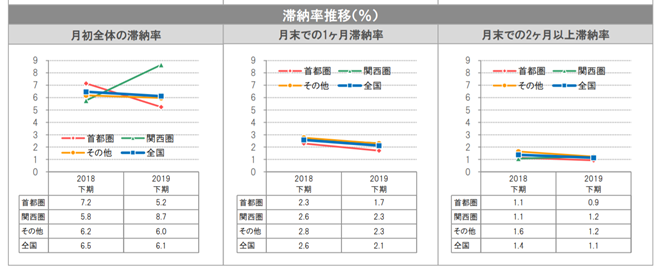

参考:公益財団法人日本賃貸住宅管理協会 日管協総合研究所の調査結果「第23回賃貸住宅市場景況感調査『日管協短観』(2019年度下半期)

2019年下半期のデータでは、全国の月初の滞納率6.1%→月末1か月滞納率2.1%→月末2か月滞納率1.1%

です。これは、月初で約16人に1人、月末1か月で47人に1人、月末2か月で90人に1人が滞納していることになります。

家賃滞納をされるとオーナーにすれば、家賃が止まり回収できないリスクに繋がります。さらに長期となった場合、退去をしてもらえなければ新しい入居者も募集できませんので、その分のリスクも含まれます。

参考:公益財団法人日本賃貸住宅管理協会 日管協総合研究所の調査結果「第23回賃貸住宅市場景況感調査『日管協短観』(2019年度下半期)

2019年下半期のデータでは、全国の月初の滞納率6.1%→月末1か月滞納率2.1%→月末2か月滞納率1.1%

です。これは、月初で約16人に1人、月末1か月で47人に1人、月末2か月で90人に1人が滞納していることになります。

家賃滞納をされるとオーナーにすれば、家賃が止まり回収できないリスクに繋がります。さらに長期となった場合、退去をしてもらえなければ新しい入居者も募集できませんので、その分のリスクも含まれます。

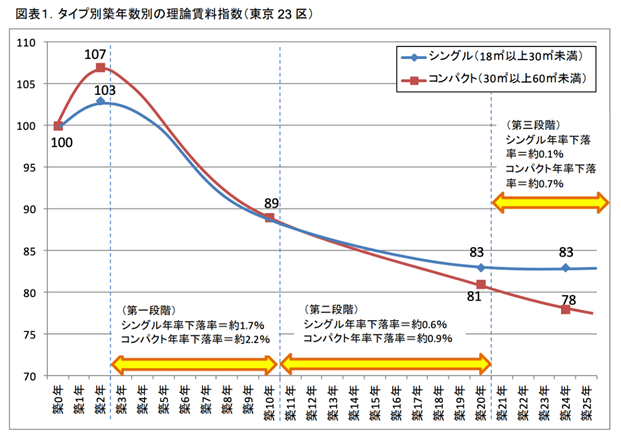

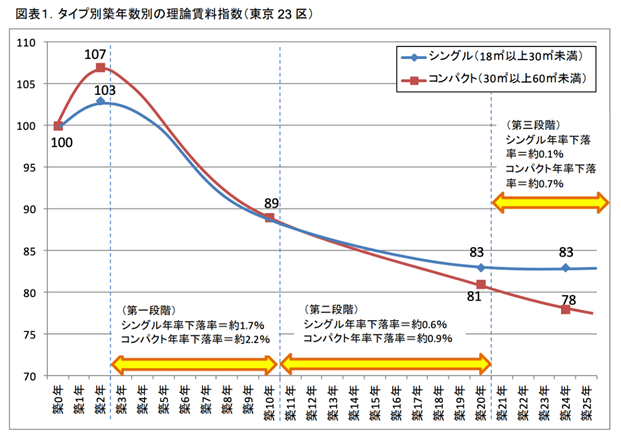

出典:アットホーム株式会社のデータを用いて三井住友トラスト基礎研究所算出

※2001年~2011年の理論賃料指数を築年数ごとに平均化した数値

上の表より、築3年~築10年の下落幅が一番大きいです。

出典:アットホーム株式会社のデータを用いて三井住友トラスト基礎研究所算出

※2001年~2011年の理論賃料指数を築年数ごとに平均化した数値

上の表より、築3年~築10年の下落幅が一番大きいです。

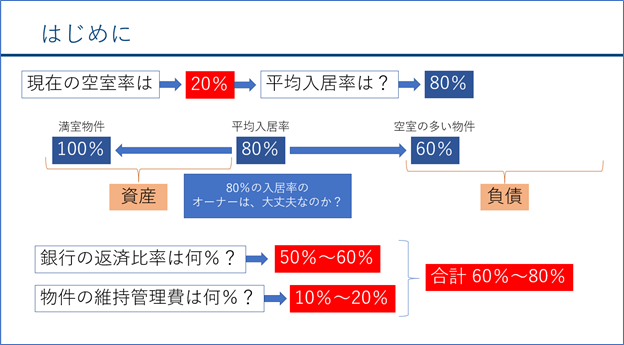

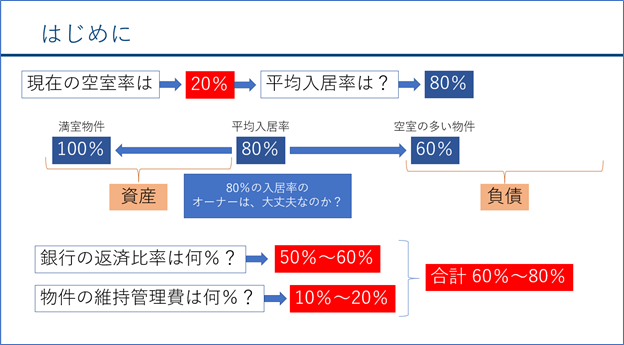

現在の全国の空室率の平均をご存じでしょうか?

だいたい、20%です。では入居率は、いくつでしょうか?

100%から引けばいいので、80%です。

では、満室の人もいますから(私の所有物件の入居率は95%です。)空室率の高い物件オーナーは何%でしょうか?平均値が80%ですので100%の反対は、60%です。

では、次に経費を見てみましょう!

金融機関の借入の返済割合で多いのは、おおよそですが50%~60%でしょう。そこに経費率10%~20%を足します。合計60%~80%となります。私の知り合いに返済比率70%の人がいますが、当然、経営は苦しくキャッシュフロー=手残りはありません。

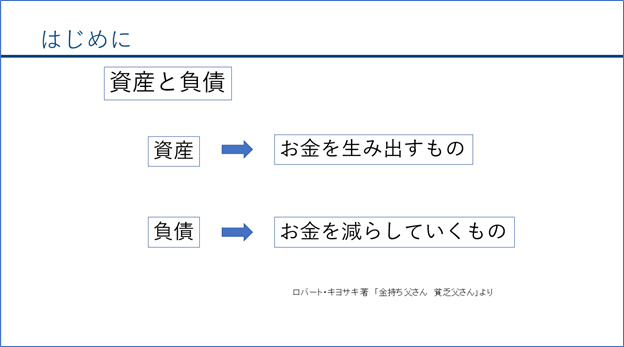

入居率60%の人は、手残り0%か-20%だということになります。これは、さきほどのロバート・キヨサキの「資産」か「負債」かで分ければ負債です。入居率80%の人でも手残り20%か0%です。トントンか少しの資産ですね。ここでお金をかけて入居率100%を目指さなければ、いずれ負債になるのは容易に予想できますね。

すなわち、買うことが「資産」ではなく、買っても入居付けを含む経営ができなければ「負債」になってしまうと言う点が重要です。ここを間違えている不動産経営者が多いです。そして、現在の賃貸経営はそれだけ厳しいっていう現実を知ってほしいということです。なんとなくやって儲かる投資ではないってことですね。

では、何が必要でしょうか?経費を抑えるのも必要なのは「知識」です。物件の返済比率を抑えるのも「知識」なんです。最初の物件選定で「どのような物件を購入して」、「どのように経営して」、「出口戦略をどのようにするのか」まで決めて経営することで、この「不動産投資」が成功するかどうかが決まるのです。

それを知らずに始めた人が「不動産投資」を失敗します。そうならないようにポイントを説明しますので、成功の確立を上げていきましょう。

現在の全国の空室率の平均をご存じでしょうか?

だいたい、20%です。では入居率は、いくつでしょうか?

100%から引けばいいので、80%です。

では、満室の人もいますから(私の所有物件の入居率は95%です。)空室率の高い物件オーナーは何%でしょうか?平均値が80%ですので100%の反対は、60%です。

では、次に経費を見てみましょう!

金融機関の借入の返済割合で多いのは、おおよそですが50%~60%でしょう。そこに経費率10%~20%を足します。合計60%~80%となります。私の知り合いに返済比率70%の人がいますが、当然、経営は苦しくキャッシュフロー=手残りはありません。

入居率60%の人は、手残り0%か-20%だということになります。これは、さきほどのロバート・キヨサキの「資産」か「負債」かで分ければ負債です。入居率80%の人でも手残り20%か0%です。トントンか少しの資産ですね。ここでお金をかけて入居率100%を目指さなければ、いずれ負債になるのは容易に予想できますね。

すなわち、買うことが「資産」ではなく、買っても入居付けを含む経営ができなければ「負債」になってしまうと言う点が重要です。ここを間違えている不動産経営者が多いです。そして、現在の賃貸経営はそれだけ厳しいっていう現実を知ってほしいということです。なんとなくやって儲かる投資ではないってことですね。

では、何が必要でしょうか?経費を抑えるのも必要なのは「知識」です。物件の返済比率を抑えるのも「知識」なんです。最初の物件選定で「どのような物件を購入して」、「どのように経営して」、「出口戦略をどのようにするのか」まで決めて経営することで、この「不動産投資」が成功するかどうかが決まるのです。

それを知らずに始めた人が「不動産投資」を失敗します。そうならないようにポイントを説明しますので、成功の確立を上げていきましょう。

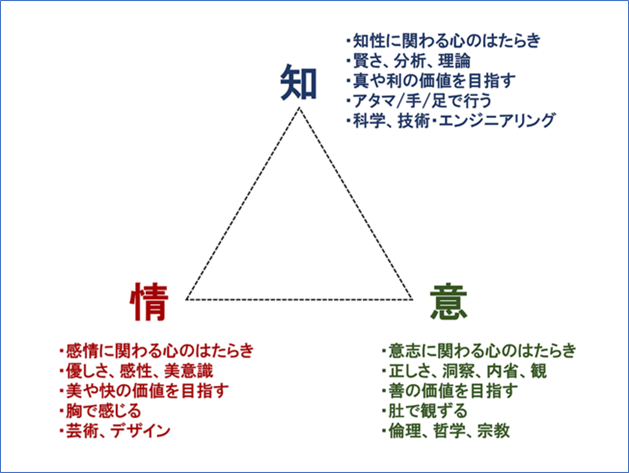

参照:GLOBIS知見録「知・情・意」の観点から仕事とキャリアを眺めよう

参照させていただいた記事では、仕事をする上でも、キャリアを作っていく上でも「知・情・意」の3つの要素がはとても大事でそれぞれをこう述べています。

「知」だけに偏る仕事は無味乾燥になり、人びとの共感を得ることができません。「情」だけに走ってしまうと、あらぬ方向に逸脱する危険性があります。また「意」だけに凝り固まると、柔軟さや寛容さを欠くことになります。

夏目漱石の「草枕」の冒頭の一節でもこう書かれています。

智に働けば角が立つ

情に棹させば流される

意地を通せば窮屈だ

「知・情・意」のどれか1つに偏らないことが人生において大切だと教えてくれています。

「不動産投資」にあてはめるとどうなるでしょうか。

上の図から引用して考えてみましょう。下の図は、私の考える「不動産投資の知・情・意」です。

【知】

・知性に関わる心のはたらき→知識の勉強をしたい

・物件選定

・キャッシュフロー計算

・収支計画シミュレーション

【情】

・感情に関わる心のはたらき→買いたい、儲けたい

・入居者満足度の向上=喜ばれたい

・物件をキレイにしたい=喜ばれたい

・修繕デザイン

【意】

・意思に関わる心のはたらき→目標を達成したい

・事業計画書の作成

・中期経営計画の作成

・社会貢献がしたい=人の役に立ちたい

もう少し分かりやすくまとめると、それぞれは

・「知」は、キャッシュフローを出すため、物件選定や収支計算をするための「知識」

・「情」は、リノベーションして入居者を満足させたり、逆境に打ち勝つための「マインド」

・「意」は、目標を達成するために事業計画を立てたりして、経営を見直す「意志」

といえます。人はその内面にどれも持っています。どれかに偏ることなく、また欠けることもなく、等しく必要です。もし、不動産経営で失敗をする人がいれば、この3つの要素の何かが足りないなどの関わりがあるのかもしれません。

いずれにしても「不動産投資」という「事業」を成功させるための確率を少しでも上げる、そのために自分自身で、「学び」、「責任を持ち」、「できることからやってみる」という姿勢が必要です。

参照:GLOBIS知見録「知・情・意」の観点から仕事とキャリアを眺めよう

参照させていただいた記事では、仕事をする上でも、キャリアを作っていく上でも「知・情・意」の3つの要素がはとても大事でそれぞれをこう述べています。

「知」だけに偏る仕事は無味乾燥になり、人びとの共感を得ることができません。「情」だけに走ってしまうと、あらぬ方向に逸脱する危険性があります。また「意」だけに凝り固まると、柔軟さや寛容さを欠くことになります。

夏目漱石の「草枕」の冒頭の一節でもこう書かれています。

智に働けば角が立つ

情に棹させば流される

意地を通せば窮屈だ

「知・情・意」のどれか1つに偏らないことが人生において大切だと教えてくれています。

「不動産投資」にあてはめるとどうなるでしょうか。

上の図から引用して考えてみましょう。下の図は、私の考える「不動産投資の知・情・意」です。

【知】

・知性に関わる心のはたらき→知識の勉強をしたい

・物件選定

・キャッシュフロー計算

・収支計画シミュレーション

【情】

・感情に関わる心のはたらき→買いたい、儲けたい

・入居者満足度の向上=喜ばれたい

・物件をキレイにしたい=喜ばれたい

・修繕デザイン

【意】

・意思に関わる心のはたらき→目標を達成したい

・事業計画書の作成

・中期経営計画の作成

・社会貢献がしたい=人の役に立ちたい

もう少し分かりやすくまとめると、それぞれは

・「知」は、キャッシュフローを出すため、物件選定や収支計算をするための「知識」

・「情」は、リノベーションして入居者を満足させたり、逆境に打ち勝つための「マインド」

・「意」は、目標を達成するために事業計画を立てたりして、経営を見直す「意志」

といえます。人はその内面にどれも持っています。どれかに偏ることなく、また欠けることもなく、等しく必要です。もし、不動産経営で失敗をする人がいれば、この3つの要素の何かが足りないなどの関わりがあるのかもしれません。

いずれにしても「不動産投資」という「事業」を成功させるための確率を少しでも上げる、そのために自分自身で、「学び」、「責任を持ち」、「できることからやってみる」という姿勢が必要です。

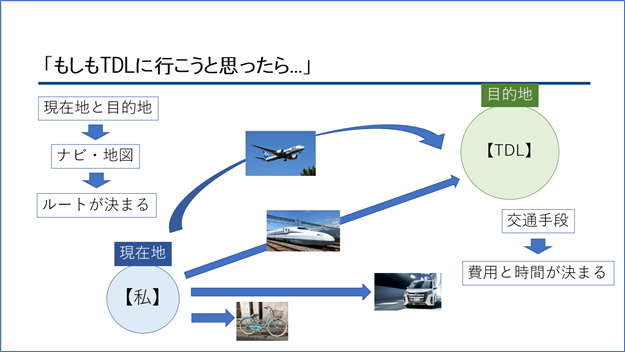

何で行きますか?これは、皆さんの住んでいる場所によって変わってきます。千葉なら自転車でも行けますが九州なら飛行機でしょう。しかも泊まらないといけませんから、かかる費用も変わります。

どうやって行くか何で決めましたか?何で調べますか?車ならナビでしょうか。新幹線なら時刻表でしょう。携帯で調べるなら対応アプリでしょう。すなわち、どうやって行くかを決めるために、現在地と目的地が必要だということです。現在地と目的地が分かれば、ルートと費用が決まるというわけです。

では、先ほど述べたトラブルのような逆境はなんでしょう?ちょうど渋滞に巻き込まれたり、事故にあったり、道に迷ったりということでしょう。その時、どうしますか?もう一度、他のルートがないか、乗り換えの電車がないか、調べますね。方法や手段や費用を変えてでも、目的地にたどり着こうとするものだということです。

よほどのことがない限り、目的地を変更する人は少ないということですね。

では、不動産投資に当てはめてみましょう。

何で行きますか?これは、皆さんの住んでいる場所によって変わってきます。千葉なら自転車でも行けますが九州なら飛行機でしょう。しかも泊まらないといけませんから、かかる費用も変わります。

どうやって行くか何で決めましたか?何で調べますか?車ならナビでしょうか。新幹線なら時刻表でしょう。携帯で調べるなら対応アプリでしょう。すなわち、どうやって行くかを決めるために、現在地と目的地が必要だということです。現在地と目的地が分かれば、ルートと費用が決まるというわけです。

では、先ほど述べたトラブルのような逆境はなんでしょう?ちょうど渋滞に巻き込まれたり、事故にあったり、道に迷ったりということでしょう。その時、どうしますか?もう一度、他のルートがないか、乗り換えの電車がないか、調べますね。方法や手段や費用を変えてでも、目的地にたどり着こうとするものだということです。

よほどのことがない限り、目的地を変更する人は少ないということですね。

では、不動産投資に当てはめてみましょう。

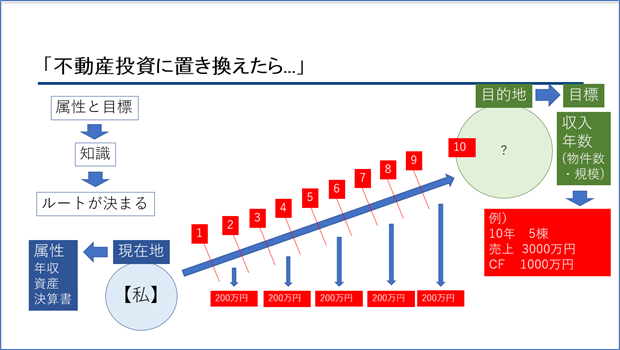

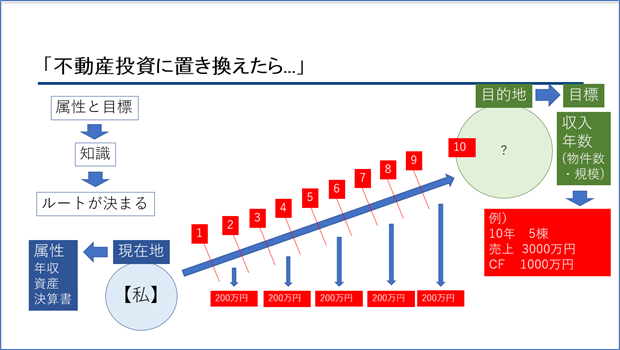

現在地は、【私】の属性です。年収とか資産とかはもちろん、「不動産投資」をしている人であれば、その経営状況もです。いくら儲かっているのか、入居状況はどうなのか、決算書は、良いのかなどです。経営にまつわるすべてが今の現在地と言えます。

では、目的地とは何でしょうか?「不動産投資」「不動産経営」を通じてどうなりたいのかという【目標】でしょう。賃料収入、所有不動産の棟数、キャッシュフロー=手残りなどの【目標】を明確に持つことで、始めてどうやって行こうかというルート検索となります。

案外、目標を持っていない方が多くてビックリしますが、年金替わりと言う目標ならもう少し具体的に、棟数は何棟、賃料売上はいくら、手残りはいくらという感じで良いので明確にしましょう。

では、次にそのルートを考えましょう。急いでいくのか、ゆっくり行くのかですね。途中寄り道しながらゆっくり楽しむ旅もアリですから。でも無理な話は叶いません。例えば1000円しかないのに東京まで1時間で行きたい。そもそも1時間で行く方法はないですし、仮に2時間でも1000円では、行く方法がないです。

現在地を明確にするというのは、不動産投資においては、目標までの年月と費用を明確にすることでもあります。

お金持ちになりたいっていうのは目標ではありません。とにかく早く物件を10棟持ちたいっていうのも無理があります。「いつまでに」・「何棟の所持を(賃料売上いくらかを)」・「どのような方法」で達成するのかを明確にするということが大切だということです。

この目標が明確になった時、道中、事故にあったり、道に迷ったりしても、目標があるので解決することができるのです。だからこそ目標を達成するためには、すべての問題をクリアーできるような経験をひとつひとつして「マインド」を育てないと達成できないのです。

そして時間で目標を割りましょう。例えば表内の目標、10年5棟、売上3000万円、キャッシュフロー1000万円であれば、2年毎に200万円のキャッシュフローを生む物件を購入すればよいという計算になりますので、表内のような図になります。

まずは自分の中でやる気の出る目標を持つ。目標までの経路プランをしっかりと立てる。いつまでにいくらの収入をあげるなどの数字を明確にすると、曖昧にできないので目標達成に一歩一歩近づく投資ができるようになり、道中のトラブルも乗り越えられるようになります。

現在地は、【私】の属性です。年収とか資産とかはもちろん、「不動産投資」をしている人であれば、その経営状況もです。いくら儲かっているのか、入居状況はどうなのか、決算書は、良いのかなどです。経営にまつわるすべてが今の現在地と言えます。

では、目的地とは何でしょうか?「不動産投資」「不動産経営」を通じてどうなりたいのかという【目標】でしょう。賃料収入、所有不動産の棟数、キャッシュフロー=手残りなどの【目標】を明確に持つことで、始めてどうやって行こうかというルート検索となります。

案外、目標を持っていない方が多くてビックリしますが、年金替わりと言う目標ならもう少し具体的に、棟数は何棟、賃料売上はいくら、手残りはいくらという感じで良いので明確にしましょう。

では、次にそのルートを考えましょう。急いでいくのか、ゆっくり行くのかですね。途中寄り道しながらゆっくり楽しむ旅もアリですから。でも無理な話は叶いません。例えば1000円しかないのに東京まで1時間で行きたい。そもそも1時間で行く方法はないですし、仮に2時間でも1000円では、行く方法がないです。

現在地を明確にするというのは、不動産投資においては、目標までの年月と費用を明確にすることでもあります。

お金持ちになりたいっていうのは目標ではありません。とにかく早く物件を10棟持ちたいっていうのも無理があります。「いつまでに」・「何棟の所持を(賃料売上いくらかを)」・「どのような方法」で達成するのかを明確にするということが大切だということです。

この目標が明確になった時、道中、事故にあったり、道に迷ったりしても、目標があるので解決することができるのです。だからこそ目標を達成するためには、すべての問題をクリアーできるような経験をひとつひとつして「マインド」を育てないと達成できないのです。

そして時間で目標を割りましょう。例えば表内の目標、10年5棟、売上3000万円、キャッシュフロー1000万円であれば、2年毎に200万円のキャッシュフローを生む物件を購入すればよいという計算になりますので、表内のような図になります。

まずは自分の中でやる気の出る目標を持つ。目標までの経路プランをしっかりと立てる。いつまでにいくらの収入をあげるなどの数字を明確にすると、曖昧にできないので目標達成に一歩一歩近づく投資ができるようになり、道中のトラブルも乗り越えられるようになります。

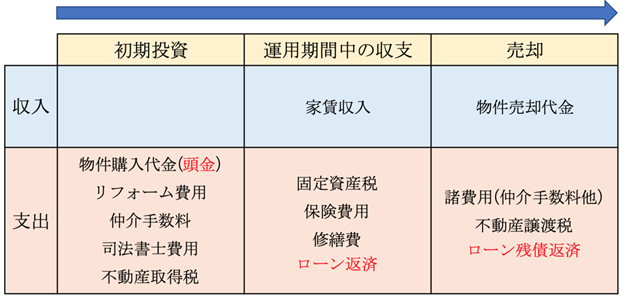

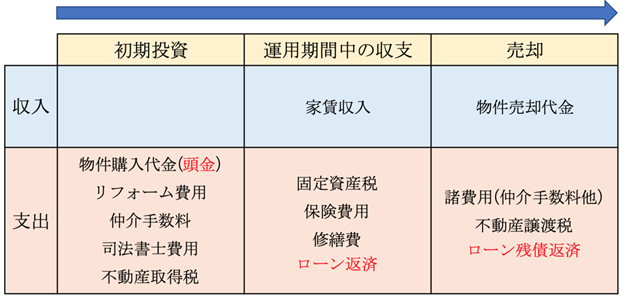

参照:不動産投資の収支計算 九太郎

購入から売却までの収支を表であらわしたものを「収支計画シミュレーション」といいます。表であらわすことでこの物件がいつまで「減価償却」という経費をのせることができるのか。返済金額においても経費に計上できる利息の割合は年数が経つにつれて減っていきます。入居率は、少しずつ下がっていきます。賃料も少しずつ下がっていきます。入居率を下げないために原状回復費用を入れます。約15年くらいで外壁塗装と屋上防水の大型修繕費用も必要です。

それらの経費を入れ込んで表にしたものが「収支計画シミュレーション」です。これを作ることで長期的な経営ができますし、金融機関に持っていくことで評価される材料となります。

参照:不動産投資の収支計算 九太郎

購入から売却までの収支を表であらわしたものを「収支計画シミュレーション」といいます。表であらわすことでこの物件がいつまで「減価償却」という経費をのせることができるのか。返済金額においても経費に計上できる利息の割合は年数が経つにつれて減っていきます。入居率は、少しずつ下がっていきます。賃料も少しずつ下がっていきます。入居率を下げないために原状回復費用を入れます。約15年くらいで外壁塗装と屋上防水の大型修繕費用も必要です。

それらの経費を入れ込んで表にしたものが「収支計画シミュレーション」です。これを作ることで長期的な経営ができますし、金融機関に持っていくことで評価される材料となります。

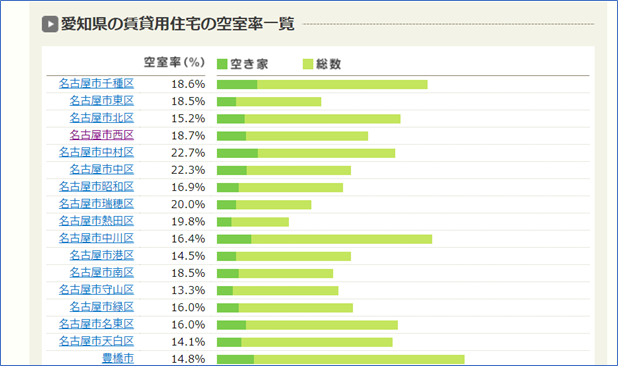

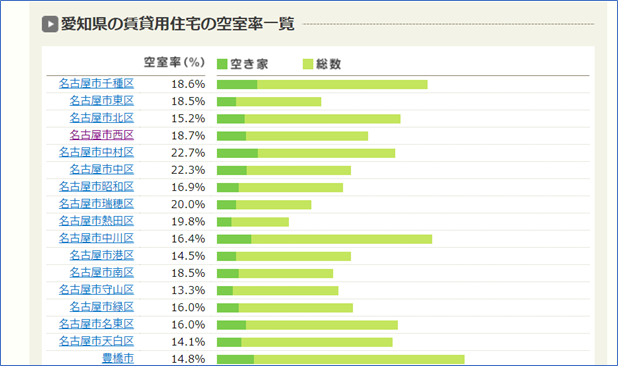

参考:ライフルホームズの見える賃貸経営 愛知県の賃貸用住宅の空室率一覧

参考:ライフルホームズの見える賃貸経営 愛知県の賃貸用住宅の空室率一覧

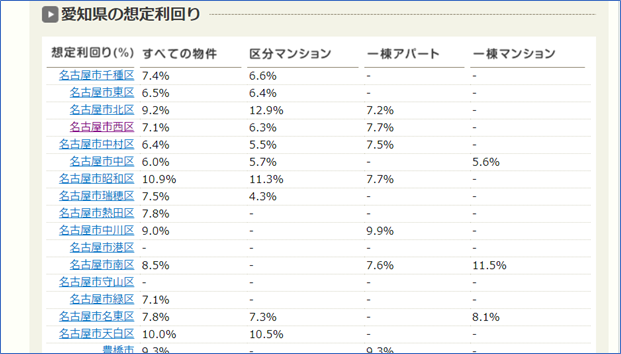

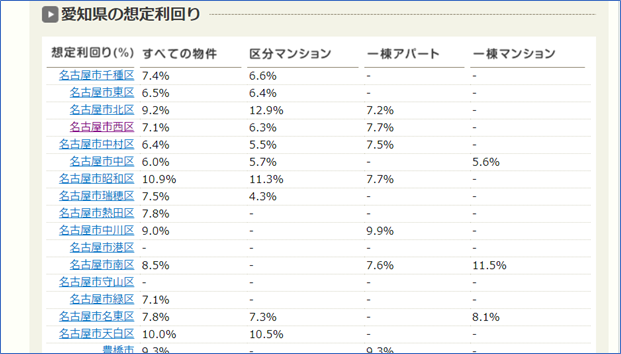

参考:ライフルホームズの見える賃貸経営 愛知県の想定利回り

参考:ライフルホームズの見える賃貸経営 愛知県の想定利回り

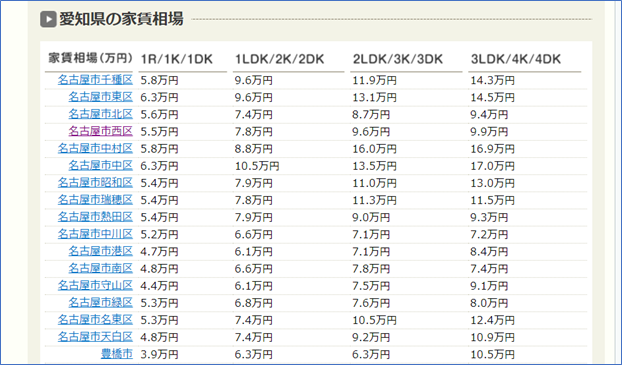

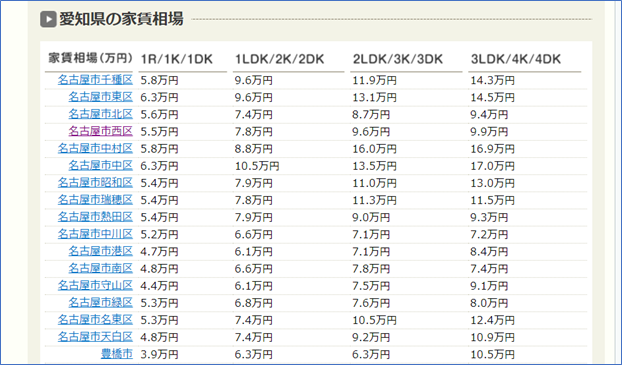

参考:ライフルホームズの見える賃貸経営 愛知県の家賃相場

まずは、空室率の図より、空室率の低い地域に赤〇をつけました。愛知県の賃貸用空室率が16.1%ですので16.1%以下のものをチョイスしました。ただし、全国的な平均空室率が計算したところ21.08%でしたので、比較しますと名古屋市全体が全国平均空室率を下回っていますので、優秀な入居率の地域であると言えます。

次に利回りの表と比較します。利回りが高い地域に赤〇をつけました。名古屋市の利回りで1棟アパート、1棟マンションの数値が、歯抜けが多くなっていますので、データを取りにくいのが残念ですが…

一般的に空室率の高い地域は、利回りが高くなる傾向にあります。歪みを探すと投資としては面白みがあるわけです。

空室率が低くて、利回りが高い地域は、北区と天白区でしょう。そこでその両区の家賃相場を見てみます。天白区は、家賃価格帯を見ますと、1R/1K/1DKは、平均価格帯よりも安い設定であるようです。対して3LDK/4K/4DKは、高く維持できているようですので、天白区で買うのであればファミリー世帯が良いということが分かります。

同様に北区を見ますと、平均的な家賃相場を維持できているようです。こういう地域では、比較的に家賃の差が小さい単身世帯を狙うか、売買価格の割安な物件がでてきたら購入を検討すると良いです。

家賃相場を見ますと、1番高い中区は、名古屋市で1番の繁華街で物件売買価格が最も高く、賃貸物件というよりもテナントが多い地域で、供給量の少なさから必然的に入居率も上がります。

こういう地域でキャッシュフローの残る儲ける戦略をとることは、大変難しいです。そもそも売買物件がそんなに多くは出回りません。(今は、コロナでテナントの空きが問題化して、水面下では売買されているようです。)

家賃相場からみて、面白いのは東区でしょうか。新栄から千種という名古屋市の中心エリアからナゴヤドームにかけてのエリアは人気地でもあります。名古屋市はハザードマップの関係からより北側に人気が集まっている傾向にあります。東区は、すでに売買価格も高くなっていますが、割安物件がでてきましたら積算価格と収支計算を叩いてみると良いのではないでしょうか。

参考:ライフルホームズの見える賃貸経営 愛知県の家賃相場

まずは、空室率の図より、空室率の低い地域に赤〇をつけました。愛知県の賃貸用空室率が16.1%ですので16.1%以下のものをチョイスしました。ただし、全国的な平均空室率が計算したところ21.08%でしたので、比較しますと名古屋市全体が全国平均空室率を下回っていますので、優秀な入居率の地域であると言えます。

次に利回りの表と比較します。利回りが高い地域に赤〇をつけました。名古屋市の利回りで1棟アパート、1棟マンションの数値が、歯抜けが多くなっていますので、データを取りにくいのが残念ですが…

一般的に空室率の高い地域は、利回りが高くなる傾向にあります。歪みを探すと投資としては面白みがあるわけです。

空室率が低くて、利回りが高い地域は、北区と天白区でしょう。そこでその両区の家賃相場を見てみます。天白区は、家賃価格帯を見ますと、1R/1K/1DKは、平均価格帯よりも安い設定であるようです。対して3LDK/4K/4DKは、高く維持できているようですので、天白区で買うのであればファミリー世帯が良いということが分かります。

同様に北区を見ますと、平均的な家賃相場を維持できているようです。こういう地域では、比較的に家賃の差が小さい単身世帯を狙うか、売買価格の割安な物件がでてきたら購入を検討すると良いです。

家賃相場を見ますと、1番高い中区は、名古屋市で1番の繁華街で物件売買価格が最も高く、賃貸物件というよりもテナントが多い地域で、供給量の少なさから必然的に入居率も上がります。

こういう地域でキャッシュフローの残る儲ける戦略をとることは、大変難しいです。そもそも売買物件がそんなに多くは出回りません。(今は、コロナでテナントの空きが問題化して、水面下では売買されているようです。)

家賃相場からみて、面白いのは東区でしょうか。新栄から千種という名古屋市の中心エリアからナゴヤドームにかけてのエリアは人気地でもあります。名古屋市はハザードマップの関係からより北側に人気が集まっている傾向にあります。東区は、すでに売買価格も高くなっていますが、割安物件がでてきましたら積算価格と収支計算を叩いてみると良いのではないでしょうか。

参考:ライフルホームズの見える賃貸経営 名古屋市東区の賃貸需要ヒートマップ

上図の説明をします。上の図は見える賃貸経営で、名古屋市東区を開いたトップ画面です。赤く色が変わっている地域は、実際に物件検索が一定以上されている地域です。地図右側に縦の色の変化のバーで説明があります。赤色が検索数が多く、青色が検索数少ないです。

その下に住宅全般と賃貸用住宅ごとの空室率が載っています。

このデータから分かることは、名古屋市東区は、持ち家の空室率が極めて低く、全国的な空室率よりも低いということです。

大きく色が抜けている地域は名古屋城、ナゴヤドーム、商業施設、公共施設、公園などです。入居率に関して言えば問題のない地域ですので、物件価格と次で説明します物件の積算価格がいくらになるかが重要であると言えます。

次に地方物件の場合を説明します。

参考:ライフルホームズの見える賃貸経営 名古屋市東区の賃貸需要ヒートマップ

上図の説明をします。上の図は見える賃貸経営で、名古屋市東区を開いたトップ画面です。赤く色が変わっている地域は、実際に物件検索が一定以上されている地域です。地図右側に縦の色の変化のバーで説明があります。赤色が検索数が多く、青色が検索数少ないです。

その下に住宅全般と賃貸用住宅ごとの空室率が載っています。

このデータから分かることは、名古屋市東区は、持ち家の空室率が極めて低く、全国的な空室率よりも低いということです。

大きく色が抜けている地域は名古屋城、ナゴヤドーム、商業施設、公共施設、公園などです。入居率に関して言えば問題のない地域ですので、物件価格と次で説明します物件の積算価格がいくらになるかが重要であると言えます。

次に地方物件の場合を説明します。

参考:ライフルホームズの見える賃貸経営 岐阜県岐阜市の賃貸需要ヒートマップ

上の図は岐阜市の岐阜駅を中心としたヒートマップです。名古屋市東区と全然違うことが分かっていただけるでしょう。地方物件に関して言えば、同じ市町村の中でも立地によって全く物件の入居率が変わることがあります。

そして右下を見ていただきたいのですが平均空室率も変わります。岐阜市で27.1%ですから、さらに地方の市町村の物件を購入するときは、利回りはよいはずですから、手残りが絵に描いた餅にならないよう入居率をさげないように対策をしっかりとする必要があります。

リスクは、常につきものです。不動産投資の目的が、お金を儲けるであるということを肝に銘じて経営することこそ、成功の近道といえるでしょう。ならば利回りが低いことをリスクととらえ、空室率が低い地域でも、入居の確保のできる物件選びをすることが重要でしょう。

私が、選ぶ物件の重要ポイントを紹介します。

参考:ライフルホームズの見える賃貸経営 岐阜県岐阜市の賃貸需要ヒートマップ

上の図は岐阜市の岐阜駅を中心としたヒートマップです。名古屋市東区と全然違うことが分かっていただけるでしょう。地方物件に関して言えば、同じ市町村の中でも立地によって全く物件の入居率が変わることがあります。

そして右下を見ていただきたいのですが平均空室率も変わります。岐阜市で27.1%ですから、さらに地方の市町村の物件を購入するときは、利回りはよいはずですから、手残りが絵に描いた餅にならないよう入居率をさげないように対策をしっかりとする必要があります。

リスクは、常につきものです。不動産投資の目的が、お金を儲けるであるということを肝に銘じて経営することこそ、成功の近道といえるでしょう。ならば利回りが低いことをリスクととらえ、空室率が低い地域でも、入居の確保のできる物件選びをすることが重要でしょう。

私が、選ぶ物件の重要ポイントを紹介します。

この表は、借入額が1000万円ですので、借入したい金額をかけて試算することができます。

金利が増えると返済額が高くなることと返済期間が長くなると返済額が減ることも分かります。この特徴を組み合わせて、物件の売り上げである賃料から差し引くことで、物件のキャッシュフローがいくらか、収支計算をしてみましょう。

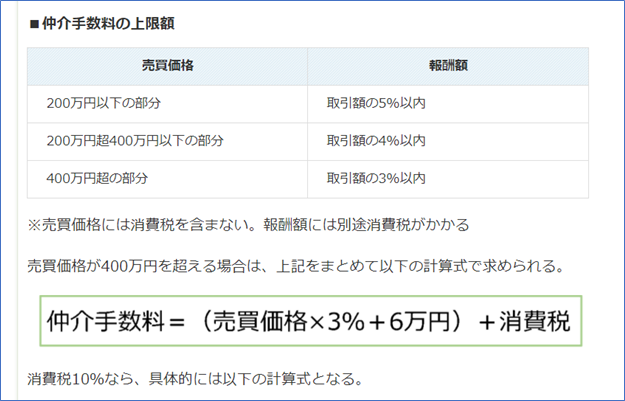

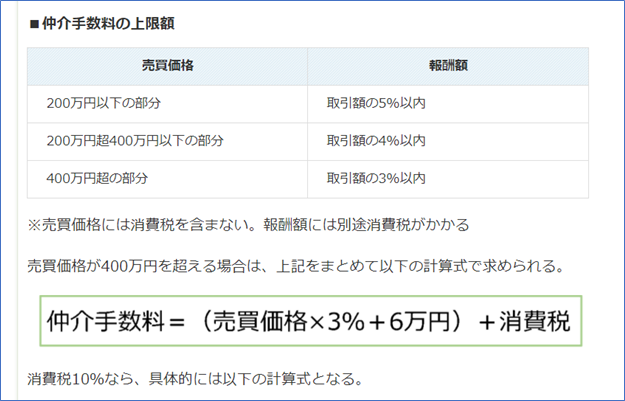

参照:Suumo売却時の仲介手数料とは?いくらかかる?

参照:Suumo売却時の仲介手数料とは?いくらかかる?

===================================

不動産による資産運用に役立つ情報をLINE友達限定で配信しています。

===================================

不動産による資産運用に役立つ情報をLINE友達限定で配信しています。

- 不動産投資の仕組みと特徴

- アパート経営のメリット・デメリット【リスク】から分かる儲かる仕組み

- アパート経営を成功させる5つのポイント

- アパート経営の始め方・資金計画・物件選定・物件取得のすべて

目次

はじめに

では、「不動産投資」の代表格として「アパート経営」がありますが、「アパート経営」とは、何でしょうか?「経営」というのですから「事業」でしょうか? 一方で「不動産投資」という言葉の「投資」という表現が、その本質を分かりにくくしています。結論から言ってしまえば、「投資」の側面と「事業」の側面の両面を合わせ持ったものが「アパート経営」だといえます。 「投資」とは、ウィキペディアによりますと、主に経済において、将来的に資本(生産能力)を増加させるために、現在の資本を投じる活動を指す。どのような形態の投資も、不確実性(リスク)が伴う。一般に投資による期待収益率が高い場合、不確実性も高まる。とのことです。 すなわち、お金を投じてお金をさらに儲けて増やす活動のことなのですが、リスクがあって損をするかもしれませんよ、ってことです。 よく言う「うまい話には、ウラがある」ですね。高い収益率をうたった話は、往々にして損をすることが多いということです。言い換えれば「ハイリスク・ハイリターン」ですね。その多くが「ハイリターン」ばかりを強調して、「ハイリスク」の説明不足により、もめる原因になっていますね。 その投資の中でも、不動産投資が人気となっている理由のひとつが「ミドルリスク・ミドルリターン」でしょう。詳しくは、「2.アパート経営の9つのリスク(注意点)」で述べます。 一方で、こんな言葉を耳にされた方も多いのではないでしょうか。「かぼちゃの馬車問題」、「スルガ銀行、不正融資問題」、「レオパレス違法建築問題」など不動産投資にまつわる悪いほうのキーワードです。 「かぼちゃの馬車」の問題は、いくつかの問題が複雑に絡み合っていますが「不動産投資」という側面が強く出たからこそ起きた問題かもしれません。言い方が少しきつく感じられるかもしれませんが、「事業」としての認識・責任が少し足りなかったのかもしれません。 アパート経営は「不動産投資」ではありますが、「事業」という側面が強いことを理解して、自分自身で責任をもって取り組む姿勢が必要だということを念頭においてください。

1.アパートの不動産投資・アパート経営の仕組みと特徴

アパート経営は、所有する物件を入居者に対して賃貸し、入居者から毎月一定額の賃料を得るという「賃貸事業」の一類型です。 アパート経営には、次のようなサイクルがあります。・入居者の募集

↓

・賃貸借契約の締結

↓

・物件の管理

↓

・入居者の退去

↓

・入居者の再募集

入居者がいなければ、家賃は発生しません。空室があれば、部屋を入居できるように修繕して仲介業者へ募集します。入居申し込みが入ったら契約を仲介店へお願いします。入居中は、物件の管理をして入居者に不便のないようにしなければなりません。退去がありましたら再度、入居のための準備に入ります。

では、アパート経営で儲けるためにはどうしたら良いでしょうか。

アパート経営を始めるとき、自己資金だけで始めるのはまれなケースです。多くの場合、金融機関の借り入れを受けて経営をします。

儲けとは、キャッシュフロー=手残りを残すアパート経営をすることで、

キャッシュフロー=家賃収入-経費-借入金返済

です。なお、収入については、「アパート経営の収入の目安はいくら?最大化する3つのポイント」を、経費については、「アパート経営の初期費用と経費まとめ|コストを削減してお金を残すコツ」をご参照ください。

先ほどお伝えした内容は、アパート経営であれば、オーナーが最低限しなくてはいけない経営サイクルであり、経営のポイントです。これができなければ、「事業」とは言えません。

他の投資商品と不動産投資を比較されるとどう感じますでしょうか?

他の投資商品と不動産投資が一線を画していることのひとつの理由に、事業性の強さがあります。「投資」と比較すれば非常に手間ヒマのかかる話です。

ただし、全部自分でやりましょうという話ではないので、何を自分自身で行い、何を任せることができるのか、その特徴とメリットは何かを正しく知って、うまく利用できるようにしましょう。

2.アパートの不動産投資の3つのメリット

それでは早速、アパート経営のメリットを3つ解説していきます。2.1.レバレッジを有効に使える

不動産投資のバイブル的な書籍『金持ち父さん 貧乏父さん』のロバート・キヨサキ氏の著書『若くして豊かに引退する方法』では、レバレッジの大切さについて書かれています。この書籍の中でもレバレッジとは、大きなものを小さな力で動かすための「テコ」のことを指し、不動産投資では投資する際の金融機関からの借入を指しています。 なぜ「不動産投資」には融資が付くのでしょうか? 他の投資商品では、お金を借りて投資することはできません。不動産投資が投資と言いながら、他の投資商品と全く違うのは、その資金を金融機関からの借入で用意できることにあります。 レバレッジの倍率は、借りる人の属性(年収)・自己資金と金融機関独自のルールにも寄りますが、おおよそ6倍から10倍くらいと考えてよいでしょう。これが「テコ」の部分になります。その人が持っている預金や年収に対してレバレッジがかかります。 例を挙げて説明しましょう。 ある人が1,000万円の余剰預金を持っていたとします。それぞれの投資商品に全額投資で10年間の運用をしたと仮定しましょう。 ・貯金 ゆうちょ銀行の現在の普通預金の利息は0.001%です。定額貯金でも0.002%です。私が郵便局に勤めていた時(20年前です)には、10年預けておけば倍額近くになっていたのがウソのような金利です。 銀行の金利ではどうでしょうか。通常の金利は、0.01%~0.02%ですが、高金利をうたっている銀行の金利でさえ0.1%~0.2%です。10年間でつく利息は、0.2%で200,109円、税引き後で159,458円です。0.1%で100,054円、税引き後で79,729円です。 ・不動産投資 では、今回のテーマ、不動産投資を考えてみましょう。 利回りを10%と8%で想定してみます。レバレッジを6倍と考えてみます。 1,000万円の6倍なので6,000万円の借入となります。 利回り8%の場合 年間家賃収入480万円 金融機関返済割合50%、年間維持経費15%と想定します。 計算してみましょう。 480万円-返済金240万円-経費72万円=168万円 これが年間のキャッシュフローです。 利回り10%の場合 年間家賃収入600万円 金融機関返済割合50%、年間維持経費15%と想定します。 計算してみましょう。 600万円-返済金300万円-経費90万円=210万円 これが年間のキャッシュフローです。 厳しめのパターンも見てみましょう。 利回り8%の場合 年間家賃収入480万円 金融機関返済割合60%、年間維持経費20%と想定します。 計算してみましょう。 480万円-返済金288万円-経費96万円=96万円 これが年間のキャッシュフローです。 利回り10%の場合 年間家賃収入600万円 金融機関返済割合60%、年間維持経費20%と想定します。 計算してみましょう。 600万円-返済金360万円-経費120万円=120万円 これが年間のキャッシュフローです。 まとめましょう。| 利回り8% | 利回り10% | |

| 返済割合50% 経費15% | 168万円 | 210万円 |

| 返済割合60% 経費20% | 96万円 | 120万円 |

2.2.他馬力で「事業」も人任せにできる

先ほどより、不動産投資は、「事業」であり、家賃を生むための事業サイクルがあると説明してきました。全部自分でやりましょうという話ではないともお話ししました。 では、どのような方法で経営できるのかを説明します。 まずは、管理は管理会社に任せましょう。賃貸不動産を専門にした管理会社がたくさんあります。チェーン展開する有名管理会社では、「ミニミニ」「エイブル」「ニッショー」「アパマン」などでしょうか。 地域に特化した管理会社もたくさんあります。 チェーン展開する大手管理会社の長所は、入居希望のお客さんが来店しやすい場所に店舗を持っています。入居希望者に物件を案内する際には、管理している物件も管理していない物件も両方しますが、当然、管理している物件に対する案内が強くなります。半面、短所として管理物件を囲い込んでしまって他社仲介店に情報を流さなくなることもあるようです。 地域に根付く管理会社は、まったく反対の性質をもちます。長所として自社での囲い込みはしないため、多くの仲介店に情報を流します。SUUMOなどの物件検索をしますとやたらと物件情報が流れるといった状態で、一見すると、空室だらけに見えるのですが、実は一部屋の情報が多くの仲介店により掲載されているからです。 多くに載っているということは、入居のチャンスが広がると考えることもできます。 短所としては、入居付けに対して各仲介店に情報を流すかどうかで、拡散されるかどうかが決まるので、やる気のない管理会社にあたると全く入居の問い合わせがないなんてこともあります。最初の面談で、どのように入居づけをするのかよく確認して、それでも気に入らなければ勇気をもって変更することも必要でしょう。 良い管理会社は、入居付けに対しても管理に対しても、的確に行ってくれます。修繕に関しても適正価格で行ってくれるのであれば、任せても良いですし、良い管理会社は、安価でできる修繕業者を紹介してくれます。 そのために必要なのは何でしょうか?管理も清掃も入居付けも修繕もその業務のほとんどを任せることはできます。しかし、管理会社から相談がきた時に判断するのはオーナーです。どのように修繕するのか。この価格でいいのか。いくらで入居付けするのか。その判断をできるようになってください。 たまに、「良いようにやってくれ」と言うオーナーがいます。こんなオーナーが騙されます。良いようにというオーナーは、現地確認もしませんから、「業者の良いように」されても文句は言えません。修繕で毎回100万円払っても、修繕後の確認をしないオーナーが経営者と言えるのでしょうか。 判断をできるようになるために何が必要でしょうか?それは「知識」です。「経営」ですと何回も言うのは、経営者としての必要な「知識」を身につけて欲しいからにほかなりません。それさえできれば、すべての業務を人任せで行える他にはない「事業」となると言えます。2.3.複利効果でさらに拡大しましょう

アパート経営には、次のお金の儲け方があります。- インカムゲイン:家賃収入のこと

- キャピタルゲイン:売却時に得られる利益のこと

3.アパート経営の9つの不動産投資リスク(注意点)

メリットの次は、アパート経営をする上でのリスク(注意点)を把握しておきましょう。 その前に、「アパート経営=不動産投資」のリスクは、他の投資商品と比べて、どれくらいのリスクとリターンの関係があるのかを見てみましょう。 次の図は、「投資商品のリスクとリターンの関係」です。横軸がリスクを表し、縦軸がリターンを表します。 上表より、それぞれの商品のリスクとリターンの関係について見てみましょう。

・ローリスク・ローリターン

定期預金:リターンとなるのは、利息のみ。特徴としては、1000万円までの元本保証。基本的に損をすることもないけど、得をすることもほとんどありません。

・ミドルリスク・ミドルリターン

不動産投資:リターンとなるのは、家賃の「インカムゲイン」と売却益の「キャピタルゲイン」。不動産価格は、急にゼロ円になることはなく、価値が安定しているのが特徴。一方で現金化するのに時間を要するという特徴もあります。

・ミドルリスク・ミドルリターン~ハイリスク・ハイリターン

投資信託・外貨・FX:大きく儲かることがある一方で、損失も大きくなりやすい。

・ハイリスク・ハイリターン

株式:買い方によってリスクは変わりますが、基本的にハイリスク・ハイリターンとなります。特に信用取引は、大きく儲けることができる反面、損失は大きいです。

以上のことから、「不動産投資」がリスクとリターンのバランスが良いことが分かります。

株やFXなどの金融商品が購入をしてから売却することで大きく利益確定される(配当金などのインカムゲインはありますが金額的には小さい)のに対して、不動産投資は家賃収入のインカムゲインと売却時のキャピタルゲイン(キャピタルゲインは株式などと比べると小さくなりやすい)の両方があります。

通常、購入、売却しかできない商品と違い、不動産投資は、家賃収入や経費をコントロールすることでキャッシュフローを多くすることも可能です。これは、不動産投資ならではの特徴ですのでメリットにもなります。

しかし、逆に経営という意識が低いと想定した収益を上げられないというデメリットにもなるというのが不動産投資の特徴です。

わかったところで、早速解説してきます。

上表より、それぞれの商品のリスクとリターンの関係について見てみましょう。

・ローリスク・ローリターン

定期預金:リターンとなるのは、利息のみ。特徴としては、1000万円までの元本保証。基本的に損をすることもないけど、得をすることもほとんどありません。

・ミドルリスク・ミドルリターン

不動産投資:リターンとなるのは、家賃の「インカムゲイン」と売却益の「キャピタルゲイン」。不動産価格は、急にゼロ円になることはなく、価値が安定しているのが特徴。一方で現金化するのに時間を要するという特徴もあります。

・ミドルリスク・ミドルリターン~ハイリスク・ハイリターン

投資信託・外貨・FX:大きく儲かることがある一方で、損失も大きくなりやすい。

・ハイリスク・ハイリターン

株式:買い方によってリスクは変わりますが、基本的にハイリスク・ハイリターンとなります。特に信用取引は、大きく儲けることができる反面、損失は大きいです。

以上のことから、「不動産投資」がリスクとリターンのバランスが良いことが分かります。

株やFXなどの金融商品が購入をしてから売却することで大きく利益確定される(配当金などのインカムゲインはありますが金額的には小さい)のに対して、不動産投資は家賃収入のインカムゲインと売却時のキャピタルゲイン(キャピタルゲインは株式などと比べると小さくなりやすい)の両方があります。

通常、購入、売却しかできない商品と違い、不動産投資は、家賃収入や経費をコントロールすることでキャッシュフローを多くすることも可能です。これは、不動産投資ならではの特徴ですのでメリットにもなります。

しかし、逆に経営という意識が低いと想定した収益を上げられないというデメリットにもなるというのが不動産投資の特徴です。

わかったところで、早速解説してきます。

3.1.空室リスク

空室リスクは、所有不動産に誰も借り手がおらず、空室が発生し収入が0になるリスクです。不動産投資の最大のリスクです。3.2.家賃滞納リスク

家賃滞納リスクは、入居者が家賃を滞納するリスクです。以下は、公益財団法人日本賃貸住宅管理協会が出している賃貸住宅市場景況感調査による表です。 参考:公益財団法人日本賃貸住宅管理協会 日管協総合研究所の調査結果「第23回賃貸住宅市場景況感調査『日管協短観』(2019年度下半期)

2019年下半期のデータでは、全国の月初の滞納率6.1%→月末1か月滞納率2.1%→月末2か月滞納率1.1%

です。これは、月初で約16人に1人、月末1か月で47人に1人、月末2か月で90人に1人が滞納していることになります。

家賃滞納をされるとオーナーにすれば、家賃が止まり回収できないリスクに繋がります。さらに長期となった場合、退去をしてもらえなければ新しい入居者も募集できませんので、その分のリスクも含まれます。

参考:公益財団法人日本賃貸住宅管理協会 日管協総合研究所の調査結果「第23回賃貸住宅市場景況感調査『日管協短観』(2019年度下半期)

2019年下半期のデータでは、全国の月初の滞納率6.1%→月末1か月滞納率2.1%→月末2か月滞納率1.1%

です。これは、月初で約16人に1人、月末1か月で47人に1人、月末2か月で90人に1人が滞納していることになります。

家賃滞納をされるとオーナーにすれば、家賃が止まり回収できないリスクに繋がります。さらに長期となった場合、退去をしてもらえなければ新しい入居者も募集できませんので、その分のリスクも含まれます。

3.3.修繕リスク

修繕リスクは、物件の経年とともに劣化で発生する修繕・設備費用のリスクです。新築でも中古でも必ず発生します。なお、修繕には、以下のものがあります。- 外壁塗装

- 屋上防水

- 配管工事

- エアコン、キッチン、洗面台、給湯器など設備の交換

- 室内のリノベーション

- 退去時の原状回復工事

3.4.金利上昇リスク

金利上昇リスクは、ローンの金利が上がり、支払い総額が上がってしまうリスクです。現状では、低金利が長く続いていますので、金利上昇が起こるとは想像しにくいですが、もし金利上昇が起これば、経営に大きな影響を及ぼします。3.5.地震リスク

地震リスクは、地震が起きて建物に被害が及ぶリスクです。日本は、地震大国ですので完全に地震リスクを回避することは無理でしょう。被害が大きくならない対策を考えておく必要があります。3.6.火災リスク

火災リスクは、火災が起きて建物に被害が及ぶリスクです。対策を講じる必要があります。3.7.倒産リスク

倒産リスクは、売主の不動産会社、管理している管理会社、入居者の保証を付けた保証会社などが倒産するリスクです。どの段階で起こったかによってそれぞれ影響が変わります。3.8.家賃下落リスク

家賃下落リスクは、建物の経年劣化とともに家賃が下落するリスクです。 出典:アットホーム株式会社のデータを用いて三井住友トラスト基礎研究所算出

※2001年~2011年の理論賃料指数を築年数ごとに平均化した数値

上の表より、築3年~築10年の下落幅が一番大きいです。

出典:アットホーム株式会社のデータを用いて三井住友トラスト基礎研究所算出

※2001年~2011年の理論賃料指数を築年数ごとに平均化した数値

上の表より、築3年~築10年の下落幅が一番大きいです。

3.9.不動産価値下落リスク

不動産価値下落リスクは、外的要因によって不動産の価値が下落してしまうリスクです。下落することによってインカムゲインの影響は小さいですが、キャピタルゲインが大きく下がります。リスクまとめ

リスクは、克服できると判断できるかどうかがポイントとなります。避けることのできないリスクには、先に対策をすることで被害を最小限にします。不動産を購入したその日から「リスク」は、あるものだと思って対策をしたいものです。 不動産投資のリスクの克服とは、収入があればの話です。収入がなければ、そもそもリスクを克服するまでもなく、経営が成り立ちません。そういう意味でも、アパート経営の収入が、どう成り立っているのかをよく知る必要がありますので、見てみましょう。4.アパート経営の利回りと収入|不動産投資は儲かるか?

アパート経営の収入とは、家賃や貸駐車場などで得た1年間の売り上げです。 主なものには、 「家賃」 「共益費」 「駐車場代」 「礼金」 「敷金(返還する必要のない部分)」 があります。一般的に総じて「家賃」と言うこともありますが、「家賃」と「家賃以外の収入」に分けて考えることもあります。 アパート経営がお金を儲けるために行う投資である以上、家賃収入の額だけではなく、家賃収入から各種経費や金融機関の返済額を差し引いた「キャッシュフロー=手残り」がどのくらいかを把握することが大切です。 全額自己資金で不動産を購入しない限り、金融機関の返済額が発生します。金融機関の借り方もキャッシュフローを決める重要な要素となります 繰り返しになりますが、アパート経営におけるポイントは、キャッシュフロー=手残りの残る経営をすることです。そのためにできることは大きく分けて3つになります。- 収入を増やす

- 支払う経費を減らす

- 金融機関の返済額を減らす

5.アパート経営・アパート不動産投資を成功させるための必要なポイント5つ

不動産投資のバイブル的書籍、ロバートキヨサキの著書「金持ち父さん、貧乏父さん」では「資産」と「負債」について次のような記載があります。

- 資産とは、自分自身のお金を生み出し増やしていくもの。

- 負債とは、自分自身のお金を減らしていくものだということです。

現在の全国の空室率の平均をご存じでしょうか?

だいたい、20%です。では入居率は、いくつでしょうか?

100%から引けばいいので、80%です。

では、満室の人もいますから(私の所有物件の入居率は95%です。)空室率の高い物件オーナーは何%でしょうか?平均値が80%ですので100%の反対は、60%です。

では、次に経費を見てみましょう!

金融機関の借入の返済割合で多いのは、おおよそですが50%~60%でしょう。そこに経費率10%~20%を足します。合計60%~80%となります。私の知り合いに返済比率70%の人がいますが、当然、経営は苦しくキャッシュフロー=手残りはありません。

入居率60%の人は、手残り0%か-20%だということになります。これは、さきほどのロバート・キヨサキの「資産」か「負債」かで分ければ負債です。入居率80%の人でも手残り20%か0%です。トントンか少しの資産ですね。ここでお金をかけて入居率100%を目指さなければ、いずれ負債になるのは容易に予想できますね。

すなわち、買うことが「資産」ではなく、買っても入居付けを含む経営ができなければ「負債」になってしまうと言う点が重要です。ここを間違えている不動産経営者が多いです。そして、現在の賃貸経営はそれだけ厳しいっていう現実を知ってほしいということです。なんとなくやって儲かる投資ではないってことですね。

では、何が必要でしょうか?経費を抑えるのも必要なのは「知識」です。物件の返済比率を抑えるのも「知識」なんです。最初の物件選定で「どのような物件を購入して」、「どのように経営して」、「出口戦略をどのようにするのか」まで決めて経営することで、この「不動産投資」が成功するかどうかが決まるのです。

それを知らずに始めた人が「不動産投資」を失敗します。そうならないようにポイントを説明しますので、成功の確立を上げていきましょう。

現在の全国の空室率の平均をご存じでしょうか?

だいたい、20%です。では入居率は、いくつでしょうか?

100%から引けばいいので、80%です。

では、満室の人もいますから(私の所有物件の入居率は95%です。)空室率の高い物件オーナーは何%でしょうか?平均値が80%ですので100%の反対は、60%です。

では、次に経費を見てみましょう!

金融機関の借入の返済割合で多いのは、おおよそですが50%~60%でしょう。そこに経費率10%~20%を足します。合計60%~80%となります。私の知り合いに返済比率70%の人がいますが、当然、経営は苦しくキャッシュフロー=手残りはありません。

入居率60%の人は、手残り0%か-20%だということになります。これは、さきほどのロバート・キヨサキの「資産」か「負債」かで分ければ負債です。入居率80%の人でも手残り20%か0%です。トントンか少しの資産ですね。ここでお金をかけて入居率100%を目指さなければ、いずれ負債になるのは容易に予想できますね。

すなわち、買うことが「資産」ではなく、買っても入居付けを含む経営ができなければ「負債」になってしまうと言う点が重要です。ここを間違えている不動産経営者が多いです。そして、現在の賃貸経営はそれだけ厳しいっていう現実を知ってほしいということです。なんとなくやって儲かる投資ではないってことですね。

では、何が必要でしょうか?経費を抑えるのも必要なのは「知識」です。物件の返済比率を抑えるのも「知識」なんです。最初の物件選定で「どのような物件を購入して」、「どのように経営して」、「出口戦略をどのようにするのか」まで決めて経営することで、この「不動産投資」が成功するかどうかが決まるのです。

それを知らずに始めた人が「不動産投資」を失敗します。そうならないようにポイントを説明しますので、成功の確立を上げていきましょう。

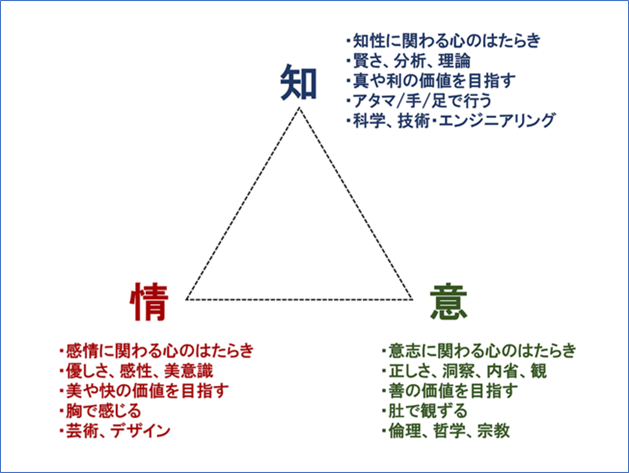

5.1.まずは必要なものは「知・情・意」

人間には「知・情・意」の三要素があり、哲学者が人間を解明してきました。現代では、それをビジネスに応用する考え方が浸透しつつあります。 哲学者カントの問い ・知:私は何を知りうるか ・情:私は何を望んでよいか ・意:私は何をなすべきか 現代的な解釈(参照:GLOBIS知見録「知・情・意」の観点から仕事とキャリアを眺めよう) 【知】 ・知性に関わる心のはたらき ・賢さ、分析、理論 ・真や利の価値を目指す ・アタマ/手/足で行う ・科学、技術・エンジニアリングの世界 【情】 ・感情に関わる心のはたらき ・優しさ、感性、美意識 ・美や快の価値を目指す ・胸で感じる ・芸術、デザインの世界 【意】 ・意思に関わる心のはたらき ・正しさ、洞察、内省、観 ・善の価値を目指す ・肚で観ずる ・倫理、哲学、宗教の世界 参照:GLOBIS知見録「知・情・意」の観点から仕事とキャリアを眺めよう

参照させていただいた記事では、仕事をする上でも、キャリアを作っていく上でも「知・情・意」の3つの要素がはとても大事でそれぞれをこう述べています。

「知」だけに偏る仕事は無味乾燥になり、人びとの共感を得ることができません。「情」だけに走ってしまうと、あらぬ方向に逸脱する危険性があります。また「意」だけに凝り固まると、柔軟さや寛容さを欠くことになります。

夏目漱石の「草枕」の冒頭の一節でもこう書かれています。

智に働けば角が立つ

情に棹させば流される

意地を通せば窮屈だ

「知・情・意」のどれか1つに偏らないことが人生において大切だと教えてくれています。

「不動産投資」にあてはめるとどうなるでしょうか。

上の図から引用して考えてみましょう。下の図は、私の考える「不動産投資の知・情・意」です。

【知】

・知性に関わる心のはたらき→知識の勉強をしたい

・物件選定

・キャッシュフロー計算

・収支計画シミュレーション

【情】

・感情に関わる心のはたらき→買いたい、儲けたい

・入居者満足度の向上=喜ばれたい

・物件をキレイにしたい=喜ばれたい

・修繕デザイン

【意】

・意思に関わる心のはたらき→目標を達成したい

・事業計画書の作成

・中期経営計画の作成

・社会貢献がしたい=人の役に立ちたい

もう少し分かりやすくまとめると、それぞれは

・「知」は、キャッシュフローを出すため、物件選定や収支計算をするための「知識」

・「情」は、リノベーションして入居者を満足させたり、逆境に打ち勝つための「マインド」

・「意」は、目標を達成するために事業計画を立てたりして、経営を見直す「意志」

といえます。人はその内面にどれも持っています。どれかに偏ることなく、また欠けることもなく、等しく必要です。もし、不動産経営で失敗をする人がいれば、この3つの要素の何かが足りないなどの関わりがあるのかもしれません。

いずれにしても「不動産投資」という「事業」を成功させるための確率を少しでも上げる、そのために自分自身で、「学び」、「責任を持ち」、「できることからやってみる」という姿勢が必要です。

参照:GLOBIS知見録「知・情・意」の観点から仕事とキャリアを眺めよう

参照させていただいた記事では、仕事をする上でも、キャリアを作っていく上でも「知・情・意」の3つの要素がはとても大事でそれぞれをこう述べています。

「知」だけに偏る仕事は無味乾燥になり、人びとの共感を得ることができません。「情」だけに走ってしまうと、あらぬ方向に逸脱する危険性があります。また「意」だけに凝り固まると、柔軟さや寛容さを欠くことになります。

夏目漱石の「草枕」の冒頭の一節でもこう書かれています。

智に働けば角が立つ

情に棹させば流される

意地を通せば窮屈だ

「知・情・意」のどれか1つに偏らないことが人生において大切だと教えてくれています。

「不動産投資」にあてはめるとどうなるでしょうか。

上の図から引用して考えてみましょう。下の図は、私の考える「不動産投資の知・情・意」です。

【知】

・知性に関わる心のはたらき→知識の勉強をしたい

・物件選定

・キャッシュフロー計算

・収支計画シミュレーション

【情】

・感情に関わる心のはたらき→買いたい、儲けたい

・入居者満足度の向上=喜ばれたい

・物件をキレイにしたい=喜ばれたい

・修繕デザイン

【意】

・意思に関わる心のはたらき→目標を達成したい

・事業計画書の作成

・中期経営計画の作成

・社会貢献がしたい=人の役に立ちたい

もう少し分かりやすくまとめると、それぞれは

・「知」は、キャッシュフローを出すため、物件選定や収支計算をするための「知識」

・「情」は、リノベーションして入居者を満足させたり、逆境に打ち勝つための「マインド」

・「意」は、目標を達成するために事業計画を立てたりして、経営を見直す「意志」

といえます。人はその内面にどれも持っています。どれかに偏ることなく、また欠けることもなく、等しく必要です。もし、不動産経営で失敗をする人がいれば、この3つの要素の何かが足りないなどの関わりがあるのかもしれません。

いずれにしても「不動産投資」という「事業」を成功させるための確率を少しでも上げる、そのために自分自身で、「学び」、「責任を持ち」、「できることからやってみる」という姿勢が必要です。

5.2.「知識」と「行動」の上に「マインド」は育つ

マインドでもっとも必要なのは、不動産投資が「投資」ではなく「経営」という点を理解しているかどうかに尽きると思います。 これは、他の記事でもしつこいぐらいに、たびたび述べてきました。では、「経営」をどう学ぶかというお話です。 先ほど、不動産投資には、「知」「情」「意」の三要素がすべて必要だと説明しました。 まずは、不動産投資を「やりたい」と思ったのであれば、「なぜやりたいのか」という理由があります。 「お金を儲けたいから」「年金の代わりになる資産が欲しいから」「年金プラスとなる生活の余裕となる収入が欲しいから」といったように何か理由があります。人から聞いたのか、書籍を読んだのか、分かりませんが、きっかけとなる知識があったということです。 すなわち「知」から「情」にうつって、今から買うという行動にうつるフェイズなわけです。今までに学んだ、せいいっぱいの知識を駆使して物件をたくさん山のように見ます。途中でこの物件は、いいなって思ったり、いや待てよ、この部分が気に入らないな、大丈夫か?なんて不安との葛藤をするわけです。 おそらく購入物件を即決するような人は、ほぼいなくて、何物件もみて決めるでしょう。この経験が大切です。この時間をどれだけ使ったかで、その人の「不動産投資」の経験値はあがり、結果として出る「不動産経営」の成功率が上がると言いきってもいいでしょう。 実は、「マインド」は、この経験から上がることが多いです。学ぶ知識だけではダメで、買いたいという情熱だけでもダメで、実際に行動し、カベにぶち当たり、そこから得た経験が「マインド」を育てます。 購入してからもそうです。 入居付けをどうしようか?仲介店にあいさつ回りしようか、仲介店に配る内見用の資料をつくろうか、宣伝広告費(AD)を増やそうか、リノベーションをしようかなど、入居付け、ひとつとってもやらなければいけないことは、たくさんあります。 修繕は?保険は?管理会社は?経費削減は?収支アップするには?などなど経営を真剣に考えれば考えただけその人の「不動産経営」の知識はあがり、行動して経験値もあがり、必然的にその「マインド」が上がります。 物件を購入している人といくら学んでも物件所有0件の人では、そのマインドに大きな開きがあるといってもいいでしょう。ただし、ここでいう購入している人と言うのは、実際に購入を自分で模索し、努力した人の場合で、購入も人任せ、経営も人任せと言う人は例外です。いくら購入していても、マインドは何も育っていないということになります。 私個人の意見ですが、経営者の2世が失敗しやすい理由のひとつではないかと思っています。 先輩オーナーが、セミナーなどで次のような言葉を話しているのを聞いたことがある人もいるのではないでしょうか? 「何でもいいから、まずは買え!」 何でもいいから…はどうかと思いますが、この言葉には、先ほど述べた経験こそ大事なんだという意味が入っているのだと思います。 「マインド」で忘れていけないのは、「投資」ではなく「経営」であり、知識と行動の上に「マインド」は、育つということです。 マインドが乏しいと経営を誤りますし、逆境にも打ち勝てません。不動産投資はリスクの数だけ逆境がありますので、強いマインドを育てることが必要だといえます。次では、その逆境を超えるのに、とても重要で必要な要素「目標設定」について説明します。5.3.目標設定があれば逆境のカベも越えられる

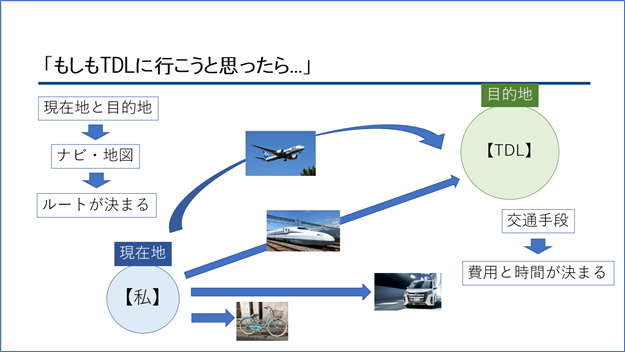

「不動産投資」においてリスクは避けられません。おそらく多くのオーナーにとって、退去勧告はいつでもイヤなものです。しかし、重要なのは、次に進むことです。退去で打ちひしがれている場合ではありません。空室の多いオーナーが受ける退去勧告と満室経営のオーナーが受ける退去勧告では意味合いが違うことは、容易に想像できるでしょう。 余裕は、心だけではありません。今までの経営状況も違うので修繕にかけられる費用も変わってきます。ひどいオーナーだと契約してくれたら修繕しますという募集をしますが、当然、いつまで経っても入居は決まりません。満室オーナーとの差は歴然で、すでに空室がなぜ埋まらないのかを理解しようともしない状態です。 こうなると入居は決まらず、次の退去が出るのを待つだけの状態になります。悪循環ですね。最後は、返済にも影響が出てきて、売却ということになります。 こういう不動産経営とならないよう満室経営を続けていくために、儲けたお金のいくらかは、物件修繕や入居者満足に還元していくという気持ちが大事でしょう。 逆境は、たくさん来ます。トラブルです。水漏れやポンプの故障や入居者トラブルとか。私の物件ではないですが、事故で入居者が屋上から落下というのもあります。その際の対応は、急ぐ必要があるので待ってくれません。お金があるないは関係ないのです。保険が使えたとしても一旦は支払いを立て替えないといけないこともあります。 その時に何をもって越えていくのでしょうか。いい時ばかりが経営ではありません。むしろトラブル対応をきちんと処理していくことこそ、経営の真髄だといえます。私が考えるのは、不動産投資を通してどうなりたいのか、どういう規模にしたいのかという経営目標を明確にすることが、乗り越える唯一の方法だと考えます。 例え話をしましょう。皆さんが東京の遊ぶところに行きたいと考えます。まずはどこを思いつきますか?人により遊園地だったり、浅草などのの観光名所だったり、パンダを見に動物園だったり、目的地は、人それぞれ違います。当り前ですね。不動産投資も人によって目的地である目標は、変わるということです。 では、ここでは例えとして、目的地を東京ディズニーランドとしましょう。 何で行きますか?これは、皆さんの住んでいる場所によって変わってきます。千葉なら自転車でも行けますが九州なら飛行機でしょう。しかも泊まらないといけませんから、かかる費用も変わります。

どうやって行くか何で決めましたか?何で調べますか?車ならナビでしょうか。新幹線なら時刻表でしょう。携帯で調べるなら対応アプリでしょう。すなわち、どうやって行くかを決めるために、現在地と目的地が必要だということです。現在地と目的地が分かれば、ルートと費用が決まるというわけです。

では、先ほど述べたトラブルのような逆境はなんでしょう?ちょうど渋滞に巻き込まれたり、事故にあったり、道に迷ったりということでしょう。その時、どうしますか?もう一度、他のルートがないか、乗り換えの電車がないか、調べますね。方法や手段や費用を変えてでも、目的地にたどり着こうとするものだということです。

よほどのことがない限り、目的地を変更する人は少ないということですね。

では、不動産投資に当てはめてみましょう。

何で行きますか?これは、皆さんの住んでいる場所によって変わってきます。千葉なら自転車でも行けますが九州なら飛行機でしょう。しかも泊まらないといけませんから、かかる費用も変わります。

どうやって行くか何で決めましたか?何で調べますか?車ならナビでしょうか。新幹線なら時刻表でしょう。携帯で調べるなら対応アプリでしょう。すなわち、どうやって行くかを決めるために、現在地と目的地が必要だということです。現在地と目的地が分かれば、ルートと費用が決まるというわけです。

では、先ほど述べたトラブルのような逆境はなんでしょう?ちょうど渋滞に巻き込まれたり、事故にあったり、道に迷ったりということでしょう。その時、どうしますか?もう一度、他のルートがないか、乗り換えの電車がないか、調べますね。方法や手段や費用を変えてでも、目的地にたどり着こうとするものだということです。

よほどのことがない限り、目的地を変更する人は少ないということですね。

では、不動産投資に当てはめてみましょう。

現在地は、【私】の属性です。年収とか資産とかはもちろん、「不動産投資」をしている人であれば、その経営状況もです。いくら儲かっているのか、入居状況はどうなのか、決算書は、良いのかなどです。経営にまつわるすべてが今の現在地と言えます。

では、目的地とは何でしょうか?「不動産投資」「不動産経営」を通じてどうなりたいのかという【目標】でしょう。賃料収入、所有不動産の棟数、キャッシュフロー=手残りなどの【目標】を明確に持つことで、始めてどうやって行こうかというルート検索となります。

案外、目標を持っていない方が多くてビックリしますが、年金替わりと言う目標ならもう少し具体的に、棟数は何棟、賃料売上はいくら、手残りはいくらという感じで良いので明確にしましょう。

では、次にそのルートを考えましょう。急いでいくのか、ゆっくり行くのかですね。途中寄り道しながらゆっくり楽しむ旅もアリですから。でも無理な話は叶いません。例えば1000円しかないのに東京まで1時間で行きたい。そもそも1時間で行く方法はないですし、仮に2時間でも1000円では、行く方法がないです。

現在地を明確にするというのは、不動産投資においては、目標までの年月と費用を明確にすることでもあります。

お金持ちになりたいっていうのは目標ではありません。とにかく早く物件を10棟持ちたいっていうのも無理があります。「いつまでに」・「何棟の所持を(賃料売上いくらかを)」・「どのような方法」で達成するのかを明確にするということが大切だということです。

この目標が明確になった時、道中、事故にあったり、道に迷ったりしても、目標があるので解決することができるのです。だからこそ目標を達成するためには、すべての問題をクリアーできるような経験をひとつひとつして「マインド」を育てないと達成できないのです。

そして時間で目標を割りましょう。例えば表内の目標、10年5棟、売上3000万円、キャッシュフロー1000万円であれば、2年毎に200万円のキャッシュフローを生む物件を購入すればよいという計算になりますので、表内のような図になります。

まずは自分の中でやる気の出る目標を持つ。目標までの経路プランをしっかりと立てる。いつまでにいくらの収入をあげるなどの数字を明確にすると、曖昧にできないので目標達成に一歩一歩近づく投資ができるようになり、道中のトラブルも乗り越えられるようになります。

現在地は、【私】の属性です。年収とか資産とかはもちろん、「不動産投資」をしている人であれば、その経営状況もです。いくら儲かっているのか、入居状況はどうなのか、決算書は、良いのかなどです。経営にまつわるすべてが今の現在地と言えます。

では、目的地とは何でしょうか?「不動産投資」「不動産経営」を通じてどうなりたいのかという【目標】でしょう。賃料収入、所有不動産の棟数、キャッシュフロー=手残りなどの【目標】を明確に持つことで、始めてどうやって行こうかというルート検索となります。

案外、目標を持っていない方が多くてビックリしますが、年金替わりと言う目標ならもう少し具体的に、棟数は何棟、賃料売上はいくら、手残りはいくらという感じで良いので明確にしましょう。

では、次にそのルートを考えましょう。急いでいくのか、ゆっくり行くのかですね。途中寄り道しながらゆっくり楽しむ旅もアリですから。でも無理な話は叶いません。例えば1000円しかないのに東京まで1時間で行きたい。そもそも1時間で行く方法はないですし、仮に2時間でも1000円では、行く方法がないです。

現在地を明確にするというのは、不動産投資においては、目標までの年月と費用を明確にすることでもあります。

お金持ちになりたいっていうのは目標ではありません。とにかく早く物件を10棟持ちたいっていうのも無理があります。「いつまでに」・「何棟の所持を(賃料売上いくらかを)」・「どのような方法」で達成するのかを明確にするということが大切だということです。

この目標が明確になった時、道中、事故にあったり、道に迷ったりしても、目標があるので解決することができるのです。だからこそ目標を達成するためには、すべての問題をクリアーできるような経験をひとつひとつして「マインド」を育てないと達成できないのです。

そして時間で目標を割りましょう。例えば表内の目標、10年5棟、売上3000万円、キャッシュフロー1000万円であれば、2年毎に200万円のキャッシュフローを生む物件を購入すればよいという計算になりますので、表内のような図になります。

まずは自分の中でやる気の出る目標を持つ。目標までの経路プランをしっかりと立てる。いつまでにいくらの収入をあげるなどの数字を明確にすると、曖昧にできないので目標達成に一歩一歩近づく投資ができるようになり、道中のトラブルも乗り越えられるようになります。

5.4.収支計画で長期的経営を見える化

「マインド」が「情」で最も大切なことなら、「収支計画」は、「知」の部分で最も大切です。 現状の年間の収支計算はキャッシュフロー計算と言います。 ※なお、キャッシュフロー計算に関して詳しくは、『アパート経営の収入の目安はいくら?最大化する3つのポイント』をご覧ください。 キャッシュフロー計算とは、この物件を購入したときにいくらの賃料収入があって、いくらの経費を支払って、いくらのキャッシュフロー=手残りが残るのかを計算することです。 キャッシュフロー計算には「現状」の入居状況と「満室時」の入居状況との両方を計算する必要があります。経費は、入居件数が増えれば、経費も少しずつですが増えます。 「収支計画」とは、購入から売却までの収入からその間の経費にあたる支出を差し引いていくら残ったかです。次の表で表されます。 参照:不動産投資の収支計算 九太郎

購入から売却までの収支を表であらわしたものを「収支計画シミュレーション」といいます。表であらわすことでこの物件がいつまで「減価償却」という経費をのせることができるのか。返済金額においても経費に計上できる利息の割合は年数が経つにつれて減っていきます。入居率は、少しずつ下がっていきます。賃料も少しずつ下がっていきます。入居率を下げないために原状回復費用を入れます。約15年くらいで外壁塗装と屋上防水の大型修繕費用も必要です。

それらの経費を入れ込んで表にしたものが「収支計画シミュレーション」です。これを作ることで長期的な経営ができますし、金融機関に持っていくことで評価される材料となります。

参照:不動産投資の収支計算 九太郎

購入から売却までの収支を表であらわしたものを「収支計画シミュレーション」といいます。表であらわすことでこの物件がいつまで「減価償却」という経費をのせることができるのか。返済金額においても経費に計上できる利息の割合は年数が経つにつれて減っていきます。入居率は、少しずつ下がっていきます。賃料も少しずつ下がっていきます。入居率を下げないために原状回復費用を入れます。約15年くらいで外壁塗装と屋上防水の大型修繕費用も必要です。

それらの経費を入れ込んで表にしたものが「収支計画シミュレーション」です。これを作ることで長期的な経営ができますし、金融機関に持っていくことで評価される材料となります。

5.5.チームの構築・経営戦略の共有

「不動産経営」は、ひとりではできません。物件管理にも管理会社を使います。管理会社は、入居付けも行うため最も重要です。というように「不動産経営」をしているとたくさんの業者や士業の人の関わりが必要になります。どんな方が関わるのか考えてみましょう。 ・管理会社 物件の賃料の回収、物件の清掃、空室時の入居募集、空室時の原状回復工事の手配、外壁塗装や屋上防水といった大型修繕工事の手配、入居者トラブルの対処などその業務は多岐にわたり、物件の経営を最も握るキーパーソンです。どこに依頼するか、面談などしてよく考えることと、気に入らない不満点があれば、切り替えも時に必要です。契約金額は、管理物件の総賃料収入の3%~5%が多い。 ※なお、管理会社に関して詳しくは、『アパート経営の収入の目安はいくら?最大化する3つのポイント』をご覧ください。 ・仲介業者 管理会社とともに入居者募集を行ってくれるのが仲介店です。一般的にチェーン店が駅近や主要道路に面して営業しています。検索サイトなどで調べたお客様に対して、物件案内や入居手続きを行います。広告宣伝費(AD)という仲介料を支払います。広告宣伝費の金額の多い、少ないで募集する物件を決める仲介店の社員も少なからずおられるため、繁忙期は、広告宣伝費を多く出す必要があります。一般的に広告宣伝費は、1か月だが競合物件の多い激戦区では、2~3か月分、競合物件が多く、人気のない地域などの超激戦区では、6か月分になることもあります。 ・修繕業者 築古物件を原状回復工事や外壁塗装、屋上防水などをしてくれる業者です。今の流行りを理解しつつも、工事費用を安くできるという点が何より大切です。そのためには、問題のある施工では困りますが、普通であればOKという考え方も大切です。部材を安く仕入れるためにある程度の施工規模が必要ですが、人工を抱えている業者は、施工費用に含まれるため、業者の見積もりなどでの見極めが必要です。 ・保険代理店 火災保険の加入と請求・支払いの窓口です。ここで重要なのは、保険適用の案件があった時にしっかりと請求・支払いまでやってくれる代理店かどうかという一点です。必要な時に出せない保険は、まったく意味がないので保険会社の変更をおススメします。 ・税理士 個人事業主なら確定申告、法人なら決算報告の際にお世話になります。経営だけではなく、物件購入や物件売却でも税金は発生するため相談などのお世話になることが多いです。 税に関わるプロですが、それぞれ専門分野があります。節税に強い税理士、相続対策に強い税理士、金融機関からの借り入れに強い税理士など、これまでの経験や税理士本人の関心によって異なるため、「不動産投資に強い税理士」を見つけたいものです。 ・司法書士 司法書士は、不動産登記の際にお世話になります。司法書士は、裁判所や法務局への提出書類などの作成を行う法律専門の国家資格です。不動産登記業務以外では、商業登記業務や裁判事務業務などがあります。 これらの業者に業務を委託するわけですが、単に委託するよりも、できれば少しでも自分自身と同じ経営目標、同じ経営戦略を持ってもらうと、より強い経営ができるようになりますし、相談するときなど話も早いです。 そのためには、経営や相談事項に対して、はっきりとした意見や考えを持つことが大切です。 時にその業者さんと対等以上の話ができなければ、相手にしてもらえないと、思う方もおられるようですが、そんなことはありません。むしろ、知ったかぶりはもっとも判断を誤りかねない行為です。 恥ずかしいのをこらえ、素直に教えを請い、謙虚に学び、結論を出し、次からの学びに活かしていくことが重要です。 全ての業者さんは、自身の物件を儲けさせてくれるために仕事してくれますので、日ごろから、その労をねぎらうことはもちろん、仕事のみならずお互いの近況を知るための交流を深める場を設けることが大切だと考えます。6.アパート不動産投資・アパート経営の始め方|資金計画・選定・物件取得まとめ

まずは『5.アパート経営を成功させるための必要なポイント5つ』の復習をしましょう。不動産投資において、物件探しを始める前に、まずは必要なのが知識とマインドです。 そして「なぜ不動産投資をやるのか?」「不動産投資をやって何を達成したいのか?」その目的、目標を明確にしてくださいと説明してきました。 「不動産投資」「不動産経営」に必要な知識が、物件購入の前からいくつかあります。ひとつが自分自身の属性の把握です。自身の属性を明確にし、達成したい目標を明確にすることで、どんな物件を購入し、何年かけてその目標を達成するのか、目標達成までのルートを明確にしましょうとお話ししました。 繰り返しになりますが、ルートが明確になった分だけ、購入物件が明確になります。どんな物件を購入すればいくらキャッシュフローが残るのかを計算できるからです。 ここでは、物件購入までの具体的な方法や過程を学び、具体的な物件購入のイメージを持つことで、実際の物件購入に活かせるようにしましょう。6.1.不動産投資に関する情報収集

まずは、自身の属性と目標を明確にして、不動産投資の対象物件が明確になりましたでしょうか? まずは、新築か中古かを決めます。土地を持っているなどなければ、中古物件の購入がおススメです。新築は、費用がたくさん掛かることと『6.3.物件の選定』で説明いたしますが、物件の評価額ともいうべき積算価格が、金融機関の借入金額を下回りやすいです。 これは、言い換えると資産と負債とでどちらが大きいかという話になります。負債よりも資産を大きくする形にする必要がありますので、目標の規模が大きいのであれば、新築は、規模がある程度になってから取り組むと考えるのがいいかと思います。 ただし、土地を持っている、目標がそこまで大きくないという方は、その限りではありませんし、金融機関で新築の評価が高いところを知っておられる方もその限りではありません。 次に購入対象物件の種別を決めます。種別には次のものがあります。6.1.1. 1棟マンション

1棟ものの物件で構造が鉄筋コンクリート造り(RC)か重量鉄骨造りのものです。それぞれ耐用年数が長く、鉄筋コンクリート造りで47年、重量鉄骨造りで34年です。耐用年数とは、減価償却資産が利用に耐える年数のことです。実際の運営できる年数ではないので、それを越えて運用することも多々あります。 一般的に金融機関の借入期間の目安に用いられることが多いですので、1棟マンションを用いた投資が不動産投資ブームの際には、人気がありました。6.1.2. 1棟アパート

1棟もの物件で構造が木造造りか軽量鉄骨造りのものです。それぞれ耐用年数が短く木造造りで22年、軽量鉄骨造りですと骨格材肉厚によって変わり3㎜以下で19年、骨格材肉厚3㎜超4㎜以下で27年です。 特徴としては、借入期間が短くなりやすいですが、売買費用が安くなりやすいので、購入代金に対する自己資金比率を抑えることができます。物件規模も1棟マンションに比較して小振りになりやすいことから、修繕費用や運用コストも抑えやすくなります。6.1.3. 商業ビル

テナントや事務所など住居以外の1棟もの物件のことです。大切なことは、何よりも立地です。駅近、幹線道路沿いなど人の集まりやすい場所に建てられているケースが多いです。利回りは、さまざまでその立地と入居率で住居用より悪いものもあれば、逆に利回りがかなりいいものもありますが、当然リスクが高くなることを意味します。 現在のコロナ渦では、金融機関の融資を引くことは、ほぼ不可能に近い状況です。6.1.4. 区分マンション

1棟もの物件に対して、マンション内の1室を購入して貸す投資です。メリットは、物件が安いことから少ない自己資金で始めることができます。デメリットは、キャッシュフロー(手残り)が出にくい、特に空室となった場合、賃料収入が0となりますのでリスクは、1棟ものより高いかもしれません。6.1.5. 戸建て

1棟もの物件に対して、中古の戸建てを購入して貸す投資です。メリットは、区分マンション同様、物件が安いことから少ない自己資金で始めることができます。 特に空き家問題から、売り物件が多くある現在の供給とも相まって、非常に人気の高い投資法です。区分マンションよりも土地があるため、積算価格が売買価格を上回りやすいこともこの投資を後押ししています。物件が古くなったとしても土地値で売却すればチャラにできる安心感もありますし、物件状態によってはリノベーションして中古相場で売却して資金を手元に置く戦略も取れます。 デメリットは、さほどないように感じますが、最大の問題はいい物件は、ライバルが多くて、なかなか買えません。買えなければ、そもそも不動産投資をスタートできませんので絵に描いた餅となっていることでしょう。6.1.6. まとめ

物件をどの種別にするかを決めたら、対象物件の絞り込みをしましょう。大きくは、ファミリー世帯物件か単身世帯物件かです。 それぞれメリット、デメリットがあります。入居期間は、単身世帯よりファミリー世帯の方が長いです。賃料は、単身世帯より、ファミリー世帯の方が高いです。だからと言って30㎡の単身世帯の倍の広さの60㎡のファミリー世帯は、倍の家賃になるというわけでもありません。 一般的には、単身世帯よりファミリー世帯の方が、需要があると言えます、ただし、条件がありまして、物件周辺の生活環境がファミリー世帯に合っているかどうかです。 ファミリー世帯の生活環境とは、保育園、学校、公共施設など、まずは歩きがメインとなる子どもの治安環境や生活環境が整っていることでしょう。次にスーパーなど奥さんの生活施設に困らないこと、家族が休みの日に出かけることができる複合商業施設などにあまり遠すぎないことが挙げられます。 地域によって、単身世帯に強い地域というのがあります。大型の工場地帯など地域を上げて大きな雇用を賄っている地域などは、単身生活者の雇用を常に必要としているため、単身世帯物件の需要が高いです。 あるメーカーの工場や学校の周辺物件も同様に単身世帯の人気がありますが、最近は、移転問題や工場の閉鎖なども度々、起こりますので絶対に大丈夫とは言えなくなりました。 次では、物件の間取りと関係の強いエリアの選定について説明します。6.2.エリアの選定

エリアのことを「立地」といいます。不動産経営において、立地は変えることができず、経営に直結する要素と言っていいでしょう。 その立地の良し悪しを見るときに、判断基準として重要な点が2点あります。1点目は、その物件の所在している地域に入居需要があるかどうかです。もう1点がその物件単体の立地がどうなのかです。まずは、地域についての見方から解説いたします。 ライフルホームズの見える賃貸経営を参考にしていただくといいでしょう。 参考:ライフルホームズの見える賃貸経営 愛知県の賃貸用住宅の空室率一覧

参考:ライフルホームズの見える賃貸経営 愛知県の賃貸用住宅の空室率一覧

参考:ライフルホームズの見える賃貸経営 愛知県の想定利回り

参考:ライフルホームズの見える賃貸経営 愛知県の想定利回り

参考:ライフルホームズの見える賃貸経営 愛知県の家賃相場

まずは、空室率の図より、空室率の低い地域に赤〇をつけました。愛知県の賃貸用空室率が16.1%ですので16.1%以下のものをチョイスしました。ただし、全国的な平均空室率が計算したところ21.08%でしたので、比較しますと名古屋市全体が全国平均空室率を下回っていますので、優秀な入居率の地域であると言えます。

次に利回りの表と比較します。利回りが高い地域に赤〇をつけました。名古屋市の利回りで1棟アパート、1棟マンションの数値が、歯抜けが多くなっていますので、データを取りにくいのが残念ですが…

一般的に空室率の高い地域は、利回りが高くなる傾向にあります。歪みを探すと投資としては面白みがあるわけです。

空室率が低くて、利回りが高い地域は、北区と天白区でしょう。そこでその両区の家賃相場を見てみます。天白区は、家賃価格帯を見ますと、1R/1K/1DKは、平均価格帯よりも安い設定であるようです。対して3LDK/4K/4DKは、高く維持できているようですので、天白区で買うのであればファミリー世帯が良いということが分かります。

同様に北区を見ますと、平均的な家賃相場を維持できているようです。こういう地域では、比較的に家賃の差が小さい単身世帯を狙うか、売買価格の割安な物件がでてきたら購入を検討すると良いです。

家賃相場を見ますと、1番高い中区は、名古屋市で1番の繁華街で物件売買価格が最も高く、賃貸物件というよりもテナントが多い地域で、供給量の少なさから必然的に入居率も上がります。

こういう地域でキャッシュフローの残る儲ける戦略をとることは、大変難しいです。そもそも売買物件がそんなに多くは出回りません。(今は、コロナでテナントの空きが問題化して、水面下では売買されているようです。)

家賃相場からみて、面白いのは東区でしょうか。新栄から千種という名古屋市の中心エリアからナゴヤドームにかけてのエリアは人気地でもあります。名古屋市はハザードマップの関係からより北側に人気が集まっている傾向にあります。東区は、すでに売買価格も高くなっていますが、割安物件がでてきましたら積算価格と収支計算を叩いてみると良いのではないでしょうか。

参考:ライフルホームズの見える賃貸経営 愛知県の家賃相場

まずは、空室率の図より、空室率の低い地域に赤〇をつけました。愛知県の賃貸用空室率が16.1%ですので16.1%以下のものをチョイスしました。ただし、全国的な平均空室率が計算したところ21.08%でしたので、比較しますと名古屋市全体が全国平均空室率を下回っていますので、優秀な入居率の地域であると言えます。

次に利回りの表と比較します。利回りが高い地域に赤〇をつけました。名古屋市の利回りで1棟アパート、1棟マンションの数値が、歯抜けが多くなっていますので、データを取りにくいのが残念ですが…

一般的に空室率の高い地域は、利回りが高くなる傾向にあります。歪みを探すと投資としては面白みがあるわけです。

空室率が低くて、利回りが高い地域は、北区と天白区でしょう。そこでその両区の家賃相場を見てみます。天白区は、家賃価格帯を見ますと、1R/1K/1DKは、平均価格帯よりも安い設定であるようです。対して3LDK/4K/4DKは、高く維持できているようですので、天白区で買うのであればファミリー世帯が良いということが分かります。

同様に北区を見ますと、平均的な家賃相場を維持できているようです。こういう地域では、比較的に家賃の差が小さい単身世帯を狙うか、売買価格の割安な物件がでてきたら購入を検討すると良いです。

家賃相場を見ますと、1番高い中区は、名古屋市で1番の繁華街で物件売買価格が最も高く、賃貸物件というよりもテナントが多い地域で、供給量の少なさから必然的に入居率も上がります。

こういう地域でキャッシュフローの残る儲ける戦略をとることは、大変難しいです。そもそも売買物件がそんなに多くは出回りません。(今は、コロナでテナントの空きが問題化して、水面下では売買されているようです。)

家賃相場からみて、面白いのは東区でしょうか。新栄から千種という名古屋市の中心エリアからナゴヤドームにかけてのエリアは人気地でもあります。名古屋市はハザードマップの関係からより北側に人気が集まっている傾向にあります。東区は、すでに売買価格も高くなっていますが、割安物件がでてきましたら積算価格と収支計算を叩いてみると良いのではないでしょうか。

参考:ライフルホームズの見える賃貸経営 名古屋市東区の賃貸需要ヒートマップ

上図の説明をします。上の図は見える賃貸経営で、名古屋市東区を開いたトップ画面です。赤く色が変わっている地域は、実際に物件検索が一定以上されている地域です。地図右側に縦の色の変化のバーで説明があります。赤色が検索数が多く、青色が検索数少ないです。

その下に住宅全般と賃貸用住宅ごとの空室率が載っています。

このデータから分かることは、名古屋市東区は、持ち家の空室率が極めて低く、全国的な空室率よりも低いということです。

大きく色が抜けている地域は名古屋城、ナゴヤドーム、商業施設、公共施設、公園などです。入居率に関して言えば問題のない地域ですので、物件価格と次で説明します物件の積算価格がいくらになるかが重要であると言えます。

次に地方物件の場合を説明します。

参考:ライフルホームズの見える賃貸経営 名古屋市東区の賃貸需要ヒートマップ

上図の説明をします。上の図は見える賃貸経営で、名古屋市東区を開いたトップ画面です。赤く色が変わっている地域は、実際に物件検索が一定以上されている地域です。地図右側に縦の色の変化のバーで説明があります。赤色が検索数が多く、青色が検索数少ないです。

その下に住宅全般と賃貸用住宅ごとの空室率が載っています。

このデータから分かることは、名古屋市東区は、持ち家の空室率が極めて低く、全国的な空室率よりも低いということです。

大きく色が抜けている地域は名古屋城、ナゴヤドーム、商業施設、公共施設、公園などです。入居率に関して言えば問題のない地域ですので、物件価格と次で説明します物件の積算価格がいくらになるかが重要であると言えます。

次に地方物件の場合を説明します。

参考:ライフルホームズの見える賃貸経営 岐阜県岐阜市の賃貸需要ヒートマップ

上の図は岐阜市の岐阜駅を中心としたヒートマップです。名古屋市東区と全然違うことが分かっていただけるでしょう。地方物件に関して言えば、同じ市町村の中でも立地によって全く物件の入居率が変わることがあります。

そして右下を見ていただきたいのですが平均空室率も変わります。岐阜市で27.1%ですから、さらに地方の市町村の物件を購入するときは、利回りはよいはずですから、手残りが絵に描いた餅にならないよう入居率をさげないように対策をしっかりとする必要があります。

リスクは、常につきものです。不動産投資の目的が、お金を儲けるであるということを肝に銘じて経営することこそ、成功の近道といえるでしょう。ならば利回りが低いことをリスクととらえ、空室率が低い地域でも、入居の確保のできる物件選びをすることが重要でしょう。

私が、選ぶ物件の重要ポイントを紹介します。

参考:ライフルホームズの見える賃貸経営 岐阜県岐阜市の賃貸需要ヒートマップ

上の図は岐阜市の岐阜駅を中心としたヒートマップです。名古屋市東区と全然違うことが分かっていただけるでしょう。地方物件に関して言えば、同じ市町村の中でも立地によって全く物件の入居率が変わることがあります。

そして右下を見ていただきたいのですが平均空室率も変わります。岐阜市で27.1%ですから、さらに地方の市町村の物件を購入するときは、利回りはよいはずですから、手残りが絵に描いた餅にならないよう入居率をさげないように対策をしっかりとする必要があります。

リスクは、常につきものです。不動産投資の目的が、お金を儲けるであるということを肝に銘じて経営することこそ、成功の近道といえるでしょう。ならば利回りが低いことをリスクととらえ、空室率が低い地域でも、入居の確保のできる物件選びをすることが重要でしょう。

私が、選ぶ物件の重要ポイントを紹介します。

- 駅近10分圏内

- その地域のもっとも繁栄しているエリア(複合商業施設やスーパーがあって飲食できるお店などが集まっていて生活がとても便利)の主要幹線道路沿いもしくはすぐに出れる立地

- コンビニ(特に単身世帯)

- 学校、公園などの公共施設(特にファミリー世帯)

6.3.物件の選定

ここまでで物件種別と立地が絞り込めました。物件選定で気をつけていただきたいのが、その不動産の価値です。 不動産投資が、金融機関の借入で物件を購入することができるのはなぜでしょうか? 他の投資とは違って購入物件に対して「金融機関が担保をつけることができるから」というのは大きな理由のひとつです。すなわち万が一、「不動産事業」が失敗してもその物件を売却することで、金融機関は、貸付金を回収することができるわけです。 そこで金融機関が物件を査定するときに、何を重要視してお金を融資してくれるのかが重要となるわけです。 結論を言うと 金融機関の借入金<物件の積算評価額 となっていたほうがいいと言えるわけです。 物件の積算評価額とは、その物件を土地と建物に分けて、いくらとなるのか評価したものです。計算式は、以下の通りです。 土地:不動産の路線価(相続税評価額)×土地の平米数 建物:建物の延床面積×再調達価格×(残耐用年数÷法定耐用年数) ここでいう再調達価格とは、対象不動産の建物を現時点でもう一度、新築した場合の価格です。建物の構造によって、以下のように「平米あたりの単価」が定められています。・鉄筋コンクリート(RC)20万円

・重量鉄骨 18万円

・木造 15万円

・軽量鉄骨 15万円

金融機関の借入金>物件の積算評価額

となってしまう物件は、借入金の金額より資産価値が低い物件となります。万が一、経営が上手くいかなかったとき、売却しても金融機関が貸したお金を回収できないというリスクがあります。こういう物件を複数棟、所有しますと資産よりも借入のが多いと判断されて、継続的に借入し続けるのが難しくなる可能性があります。

金融機関の借入金<物件の積算評価額

となる物件を購入できたほうがいいと言えます。借りている側にすれば、借入金の金額よりも購入物件の積算評価額(資産の評価額)のが高くなると資産性が高いと言えます。年数の経過によって借入金は、減っていきます。資産価値というのは、建物分の資産が年々、減っていきますが土地の資産がいつまでも残りますので、通常の物件は、資産価値の減少より借入金の減少のが大きいです。

物件選定こそ、不動産経営を成功させるために最も重要なフェイズです。そのためには、必要な知識を総動員して、自分自身の物件選定の力を磨く必要があります。

6.4.収支シミュレーションの検討

不動産投資が、経営として成功するために欠かせないのが、キャッシュフローの残る経営が、できるかどうかの判断能力であるといえます。物件を購入してから取り組めることもありますが、基本は、購入する前にこの物件がいくら残せるかを計算できる能力が必要になります。 これは、今までに「5.4.収支計画で長期的経営を見える化」ですでに説明いたしましたので、そちらを参考にしてください。重要なのは、購入前の物件選定の時に行うということです。どこまでを想定したらよいでしょう。購入まででしょうか。経営まででしょうか。答えは、売却や建て替えの出口戦略までです。 この物件を購入して、例えば築25年の物件であれば、25年後に立て替えるために、この物件の建て替え資金として頭金の5000万円を貯めよう。そのために25年後ですから経費や修繕の費用とは別に毎年200万円の建て替え資金の貯金をしようとか、経営戦略を明確にすることです。 売却でもいいです。10年間は、所有して次の不動産価格がもし上がってきた局面だったら売却しようとか、市況もあるので途中で経営戦略が変わってもいいわけです。不動産投資は、出口までいって、ようやくその経営が儲かったかどうかが決まります。 そのためにも出口戦略を購入の物件選定で行う習慣をつけておくと良いでしょう。6.5.現地調査・買い付け・売買価格交渉

物件概要書を読んで、物件選定ができましたら、次に進むのが現地調査を含む「デューデリジェンス」です。買主が物件内容を詳細に調査することを、デューデリジェンスといいます。不動産投資では、以下の「3つの調査」を行うのが一般的です。6.5.1.物理的調査

物件の状態は、そのまま修繕や維持経費などに直結しますので、調査の中でも最も気を配る必要があります。 ここでは、机上で分かることと現地に赴いて分かることに分けて説明いたします。 物件の細かい建築状況などは、オーナーも把握していないことも多く、厳密な調査は、専門の調査会社に依頼する必要があります。調査結果を「エンジニアリングレポート」といいます。ただし、現状では、購入前の段階で調査会社を使うのは、一部の上場企業が高額不動産を購入する場合のみといえるくらい多くはないです。 一般的なオーナーのデューデリジェンスは、見える部分の調査を行い、見えない部分に関しては、建築確認などで確認し、契約書で一定期間のリスク回避と保険でできうる限りのリスク対策を行うことになります。それでも解決できないリスクがあると判断した場合には、買わないという選択も重要です。具体的な調査項目に関しては、以下のものがあります。- 土壌汚染の有無

- アスベストなどの有害物質の使用状況

- 地震リスク

- 建物の耐震性能

- 建築法規に関する遵法性

- 境界確定状況

- 短期・長期修繕費の見積もり

6.5.2.経済的調査

一般的には、公認会計士や不動産鑑定士に、最新の不動産市場やトレンドについて経済的調査をしてもらいます。 具体的な調査項目は、次の通りです。- 不動産市場動向

- 地域特性要因

- 立地特性、テナントの属性

- 入居目的、信用情報、支払い状況

- 物件稼働率の推移、適正賃料

- テナント誘致の競争力の有無

- 将来の売却時の見込み価格

6.5.3.法的調査

一般的には、弁護士や不動産鑑定士など、法律の専門家に調査してもらいます。具体的な調査項目は、以下の通りです。- 境界線の問題、売主が対象物件を処分する権利の有無

- 建築法の改正による「既存不適格建築物」になってないか

- 信託契約や借地契約の内容

- テナントとの賃貸借契約内容

- 対象物件に関する係争

6.5.4.買い付け・売買価格交渉

調査が終わって購入の意思が固まったら、購入金額を決めて買い付けを入れましょう。この際に、売買価格を交渉したいのであれば、「指値」という形で売主様に伝えます。指値とは、売買価格に対して金額を下げる交渉のことです。 指値は、売主に対して行いますが、間に入っている仲介会社を通して売主に伝えます。売買価格が下がれば、利回りは上がり、よりキャッシュフローの残る経営になると言っても過言ではありません。それゆえ、指値を入れたいのが買主の正直な心境だと思いますので、「どのように」「いくらぐらいで入れたらいいのか」を説明いたします。 指値を売主に伝えるのは、あくまで仲介会社であることがポイントです。不動産投資とは、仲介会社を味方につけなければ、購入することが難しいと言っていいでしょう。物件内見の時に仲介会社の方に「売主さんは、いくらまで下げてもいいと言っておられますか」と聞いて確認しましょう。 さらに、「〇〇〇〇円では、いかがでしょう?」と聞くと「交渉できるかもしれませんね」と言われるか、「先日、その金額で指値が入ったんですが断られました」など答えが返ってきます。その仲介の方の言葉を尊重することが大切です。 その上で、仲介会社から「買付申込書」をもらって購入希望金額、手付金、いつまで有効か(金融機関の融資を使うのであれば、通常は1か月から2か月)、融資特約あり・なしを記入して提出してください。その他の希望(例えば、引き渡しの時期など)は、売主の心象を悪くするので、最小限にとどめたほうが良いでしょう。 指値に関しては、「交渉できるかも」と言ってくれていれば売主に交渉してもらえますし、ダメと言っているのに指値をいれても、まともに取り合ってはくれないでしょう。むしろ、仲介会社の人を味方につけるどころか、次の紹介の話が来なくなるかもしれません。 ただし、自分が物件を購入した実績があるとか、銀行融資を確実に引くことができるなど交渉材料を持っている方は、別です。それだけで仲介会社の担当者を味方につけることができるからです。 「鬼の指値」なる価格交渉が話題になっておりますが、結論を言えば、だれにでもできるモノのではなく、実績を積み重ねた不動産投資家にのみ許された特別なことであると考えて、マネをされることは、今後の仲介会社との関係を第一に考えて、やめておかれたほうが賢明でしょう。6.6.金融機関への融資審査の申し込み

不動産投資は、その性質上、金融機関からの借入をつかって融資を受けます。しかし、「借りられれば良い」という発想ではなく、どのように借りるのかを戦略的に取り組むことで、よい経営となります。 借入においては、その組み方ひとつで、キャッシュフローの残る不動産経営となるかどうかが決まります。自身の経営戦略として「どこから」「どのように」「どれだけ」融資を受けると良いのかという判断基準を作って、金融機関に打診できるようになりましょう。6.6.1.「どこから」融資の種類①:アパートローン(銀行ローン)

銀行から融資を受けます。金利などの条件が、優遇されていて定金利です。審査においては、本業以外の賃貸経営状況も厳しく見られます。現在は、サラリーマン投資家への融資は厳しく、物件価格の1割から3割の自己資金を入れることが条件になることもしばしばあります。 土地を持っている資産家、相続対策での建築に関しては、比較的、融資も緩いようです。6.6.2.「どこから」融資の種類②:不動産担保ローン

購入予定の賃貸物件とは別で、所有する不動産を担保として、その資産価値に準じた金額を融資します。融資実行が比較的早く、まとまった金額の融資を受けられるメリットがありますが、有担保のフリーローンですので、アパートローンに比べて金利が高い傾向があります。6.6.3.「どのように」①:固定か、変動か

ローンの金利タイプのことです。「固定型」の方がやや高いものの、返済額が一定なので安心感は高いといえます。一方、「変動型」は、当初は金利が低く、物件の利回りを高めるものの、今後の金利の動向によって、金利上昇するリスクはあります。6.6.4.「どのように」②:返済期間

長期ローンを組むことで、月々の返済額を下げることができますが、その分総支払額は増えます。逆に短い借入期間にすると、返済そのものは早く終わりますが、月々の返済額が増えるため、月単位の収益が低下してしまう場合があります。 不動産投資の場合、どちらが良いでしょうか?結論から言えば、目的によって変わると言っていいでしょう。「経費を多くして節税したい」、「今はトントンでいいから、返済を早く終わらせて収益性を高めたい」という方は、短期での返済がいいでしょう。 しかし、不動産物件を増やして、経営を大きな規模にしたいという目標を持っているのであれば、キャッシュフローの残る経営をし、物件を購入できるキャッシュを手元に持つという戦略が必要不可欠です。それは、長期で借りなければ達成することは、難しいでしょう。物件購入時から長期借入の視点を持ち、物件選定をする必要があります。6.6.5.「どれだけ」③:借入金額

融資額をいくらに設定するかもキャッシュフローの残る経営に直結する重要な要素です。ただし、融資金額を増やすことは、返済額を増やす事でもあるので、借入期間と合わせて、しっかりとした収支計算をした戦略が必要になります。借入金額には次のパターンがあります。- フルローン:金融機関より物件価格満額の融資を受けること

- オーバーローン:金融機関より物件価格+購入経費の物件価格以上の融資を受けること

6.6.6.融資金額と返済期間の関係

返済金利と借入期間による返済額の比較表です。(借入額1000万円・元利均等返済・毎月返済額)| 15年 | 20年 | 25年 | 30年 | |

| 1.0% | 59,849 | 45,989 | 37,687 | 32,163 |

| 1.5% | 62,074 | 48,254 | 39,993 | 34,512 |

| 2.0% | 64,350 | 50,588 | 42,385 | 36,961 |

| 2.5% | 66,678 | 52,990 | 44,861 | 39,512 |

| 3.0% | 69,058 | 55,459 | 47,421 | 42,160 |

6.6.7.効果的な「事業計画書」

物件選定が決まりましたら、収支計算をして金融機関に融資を打診します。その時に融資希望条件をどう伝えるかが問題になります。金融機関の言いなりでは経営者としては、少し物足りないです。金利条件、融資期間を根拠をもって提案するには、「事業計画書」が必要です。 この条件で融資いただけたら、これだけキャッシュが残りますので、健全な不動産経営ができますので融資をお願いいたしますと言うわけです。融資条件は、仮で大丈夫ですが、耐用年数を加味する必要はあります。 ここでもあまり現実とかけ離れた条件を持っていくと、今後のお付き合いに影響が出ますので常識的な数字に少し希望をいれると良いでしょう。分からなければ金融機関や仲介会社に聞けば、おおよその数字は教えてくれます。 合わせて事業計画書に積算価格・立地・周辺相場・経営方針をいれると、金融機関に評価されることもあります。事業計画書を見てくれて、持参したことを評価してくれる金融機関を見つけることは、いずれ融資をしてくれそうという見込みをたてることでもあります。何よりも自身の物件選定力を上げることになりますので、地道に取り組みましょう。6.7.契約手続き

不動産売買契約書は、売買仲介を依頼した宅地建物取引業者(不動産仲介会社)が作成いたします。 契約にはいくつか気をつけないといけない項目があります。契約書の読み方を知っていて契約に臨むのと、読み方を知らずに契約に臨むのとでは、意味合いが変わってくるでしょう。 ここでは、契約書の意味や注意点について説明します。6.7.1.不動産売買契約書の一般的な規定と確認ポイント

・売買の目的物および「売買代金」の額、支払い時期、方法など 売主が所有している売買対象の不動産を、契約書記載の売買代金をもって買主が買い受けることを規定しています。取引対象となる不動産を明確化するために、土地・建物の所在や地番、面積など売買対象となる不動産の詳細情報が記載されています。 売買代金は、「金額」に目が行きがちですが、「いつ」、「どのように支払われるか」も重要です。売買契約書においてどう記載されているのか、しっかりとチェックしましょう。 売買代金の金額に関して言えば、通常は物件価格です。指値の金額が承認されていれば、その金額です。 引き渡し日を金融機関の打診結果を参考に決めます。融資承認がまだということであれば、空欄でもとりあえず決めておくでも大丈夫です。大事なのは、この契約書がいつまで有効かということを決めておくことです。通常、金融機関の打診から融資結果が出るまでの期間は、3週間から1か月くらいです。多少、ずれることもありますので余裕を持つことをおススメします。 ・手付金・手付金解除 手付金は、不動産売買を締結した際に、買主が売主に支払う手付金の額が規定されています。手付金は、引き渡し決済時に物件価格の残代金に無利息で充当されることが一般的です 不動産売買契約書に記載された手付解除期日までであれば、買主は手付金を放棄することで契約を解除することができ、同様に売主もまた手付金の倍額を買主に支払うことで契約を解除することができるとした手付解除に関する規定が定められています。 買主側に立てば、万が一の場合、契約を解除しやすいように手付金を少なくしたいと考えがちですが、売主側にしてみれば、新しい買い手が現れて買値の金額を増額するという交渉が入った時に、手付金の倍額の払い戻しより増額分が多ければ契約解除となりかねません。契約解除防止という意味合いもあることを考えて、手付金をいくらに設定するかが大切です。 ・売買対象面積・測量・代金精算 売買対象となる土地・建物などの面積に関する規定が定められています。土地の面積の取引方法は、2通りあり、以下の通りです。 ・公募売買 地積と呼ばれる登記簿上に記載された面積をもとに売買価格を決定する契約です。契約の後、実測によって面積に差異が生じてもその差異による金額の精算は行わないとする特約を付与する場合が多いです。 売主にとっては、測量の時間、コストが削減できるメリットがあります。 ・実測売買 測量によって得た面積をもとに売買価格を決定する契約です。 とりあえず登記簿上の面積で契約を行い、実測時に生じた面積の差異を、あらかじめ決めておいた単価で清算する場合も実測売買といいます。 ・境界の明示 不動産取引の場合、売主は、買主に対して隣地との土地の境界を現地にて、境界標の明示をおこなうことを規定しています。境界標がなければ、売主は、隣地所有者の立会いのもと、新たに境界標を設置して境界を確定させることが必要です。 ・所有権移転の時期 買主が売主に売買代金全額を支払った時点で、売主から買主に所有権が移転することを規定しています。 ・引き渡しの時期 不動産の引き渡し日が規定されています。前述の「所有権の移転の時期」の規定により所有権移転日と不動産の引き渡し日、同じ日となることが一般的です。 ・抵当権などの抹消 売主は、所有権移転時期までに、抵当権・賃借権などの買主への所有権移転を阻害する一切の負担を除去・抹消することが規定されています。 ・所有権移転登記など 売主は、売買代金の受領と同時に買主への所有権移転の登記申請をしなければならないことが規定されています。主雄健移転登記申請に要する費用は、買主の負担と規定することが一般的です。 ・引き渡し完了前の減失・毀損 不動産の引き渡し完了前に、天災など売主・買主双方に責任のない事由により不動産の減失や毀損が発生し、かつ修復が困難な場合には、不動産売買契約の解除が可能なことを規定しています。なお、その場合の受領済みの売買代金などの金員は、無利息で返還する必要があります。 ・物件状況など報告書 売主は、不動産売買契約締結時点における不動産に関する状況を「物件状況報告書」によって買主に説明することを規定しています。後述の「瑕疵の責任」規定と関連する内容となりますので、正確な状況の記載が必要になります。 ・公租公課などの分担 売買対象となる不動産から生ずる収益または、売買対象不動産に賦課される固定資産税や都市計画税などの公租公課などの諸負担については、引き渡し完了日の前日までを売主、引き渡し完了日以降を買主が収益または、負担することが規定されており、引き渡し完了日をもって清算することが定められています。 ・瑕疵の責任 不動産の引き渡し完了後、一定期間の間に、不動産に隠れたる瑕疵が見つかった場合の売主の瑕疵担保責任に関する内容が規定されています。瑕疵担保責任の期間は、個人間の取引の場合、引き渡し完了日から3か月と規定することが一般的です。 ・設備の引き渡し・修復 売主、は不動産に付帯する主要設備の引き渡しの有無を「設備表」へ記載し、その記載内容をもって各設備を引き渡すことを規定しています。 引き渡す設備のうち、故障・不具合を無とした主要設備については、売主は使用可能な状態で引き渡すこと、また、故障・不具合を無とした主要設備については、通常・不具合を無とした主要設備については、通常、引き渡し完了日から7日以内に請求を受けた故障・不具合について、売主が修復する責任があることも規定しています。 なお、引き渡す設備のうち、故障・不具合を有とした主要設備については、引き渡し完了日以降、故障・不具合があったとしても売主は修復の責任を負いません。 ・契約違反による解除・違約金 売主、または、買主が、不動産売買契約の債務の履行を怠った時には、その相手方に対し、書面により債務の履行を催告したうえで、不動産売買契約を解除して、違約金の支払いを請求することができるとした規定が定められています。 ・融資利用の特約 不動産売買契約において、買主の多くは金融機関からの融資を利用して売買代金を支払いますが、万一、買主が融資承認取得期日までであれば、不動産売買契約を解除できるとした特約を定めることが一般的です。また、不動産売買契約書には、融資利用の申し込み先、融資承認取得期日、融資金額、融資利用の特約に基づく契約解除期日を厳格に取り決めることとなります。 ・敷地権が賃借権の場合の特約 区分所有建物(マンション)の敷地(敷地権)が賃借(賃借権)の場合、売主は、その賃借権を買主に譲渡することについて、土地所有者に賃借権譲渡承諾書の取得することを規定しています。 また、売主が賃借権譲渡承諾書を得られない場合には、賃借権譲渡承諾書の特約に基づく特約解除期日までであれば、不動産売買契約を解除できるとした特約規定となります。6.7.2.重要事項説明書の記載内容の確認

重要事項説明書の記載内容や登記事項証明書(登記簿)や測量図面などの重要事項説明書の付属設備も確認しましょう。6.7.3.契約条件の設定や不明瞭な規定がないかの確認

瑕疵担保責任期間・設備補修責任期間などが明確であるかという点や手付金解除期日・融資承認取得期日・残代金の支払い日・引き渡し日がてきせつにせっていされているかなども確認しましょう。6.7.4.不動産売買契約の流れ

不動産売買契約の当日は、売主と買主双方が立会い契約手続きを行います。不動産売買契約の内容について、互いに納得できたら、ご本人がそれぞれ署名・押印をおこない、買主は、売主に手付金の支払いを行うことで契約成立となります。 不動産売買契約書は、一般的に、同一の書面を2通作成し、売主・買主がそれぞれ1通ずつ保管します。6.8.融資承認・決済・引き渡し・登記手続き

決済と引き渡しの手続きは、売買契約を結んでから約1か月以内に行われます。 決済当日までに、金融機関との融資実行するための金銭消費貸借契約を締結します。そこで、融資の最終的な融資条件、返済予定などが確定します。 決済日までに売主がやるべき手続き ・抵当権抹消手続き 金融機関によっては、書類縦鼻のために3週間以上かかる金融機関もあるため、ローンを借りている金融機関に早めに連絡し、抹消書類の準備をしてもらいます。 ・所有権移転登記の準備 売主から買主に、名義を変更し、物件の所有権を移転させるための手続きです。一般的に登記申請は司法書士に依頼するので、司法書士に必要書類を準備し渡します。 決済方法は、「銀行振り込み」と「現金手渡し」があります。通常、高額になることが多いので銀行振り込みが一般的です。 ここまで準備ができれば、いよいよ決済当日です。 決済当日は、金融機関の応接室などを使って、売主、買主、それぞれの仲介会社の担当者、司法書士、銀行の担当者で行われます。場合によっては、買主側で抵当権設定の際に必要なので保険代理店の担当者、物件管理のための担当者が同席することもあります。 では、当日のスケジュールを見てみましょう。6.8.1.司法書士が登記関係の書類をチェック

まず、身分証明書で売主が本人であるかどうかを司法書士が確認します。次に権利証(登記識別情報)実印、印鑑証明書など、登記に必要な書類がそろっているかを確認します。6.8.2.融資実行手続き

司法書士が登記関係の書類がすべてそろっていることを確認したら、金融機関の担当者に融資実行するよう指示します。6.8.3.決済金の支払い

決済時に買い主が支払う費用- 残代金(売り主へ)

- 固定資産税分担金(売り主へ)

- 仲介手数料(不動産会社へ)

- 登記費用(司法書士へ)

- ローンの一括返済費用(金融機関へ)

- 仲介手数料(不動産会社へ)

- 登記費用(違法書士へ)

- 来月分入居費用、敷金預り金(買い主へ)

6.8.4.仲介手数料の支払い

買い主から売り主への清算金の支払いが終わったら、各不動産仲介会社へ仲介手数料が支払われます。金額は以下のように決まります。 参照:Suumo売却時の仲介手数料とは?いくらかかる?

参照:Suumo売却時の仲介手数料とは?いくらかかる?

6.8.5.ローン返済手続き

買い主から残代金を受け取ったら、売主から金融機関へローンの残債を支払い、ローンを完済しましょう。6.8.6.抵当権の抹消登記手続き

ローンを完済したら、「抵当権」の抹消手続きをします。抵当権とは、ローンを組むとその対象不動産に設定される権利で、融資してくれる金融機関に対して不動産を担保に差し出すことです。 抵当権抹消登記手続きをしないと売却できないため、売買時には必須になります。6.8.7.鍵や重要事項説明書などの引き渡し

すべての手続きが完了したらカギとともに重要事項説明書、不動産に関係する書類一式を売り主から買い主へ渡します。その際に管理会社が立ち会えば、入居者情報なども引き継ぐことが可能です。 これで決済当日のスケジュールは終了です。多くの人が、事前に準備することで、決済当日のスケジュールが滞りなく行われることが分かっていただけたかと思います。これは、不動産経営も同じで、常に準備をし、ありとあらゆる場面に備えておくことこそ、大切なんだと再認識します。まとめ

アパート経営は、「不動産投資」ですが、「事業」であることが分かっていただけたでしょうか? 「事業」であるからこそ、手間も面倒もかかりますが、それだけに多くのメリットを受けることができるのが「不動産投資」なのです。 不動産投資の魅力を余すことなく伝えたいと思い、説明させていただきました。それでも最終的にやるかやらないかは、あなた自身の判断です。それは、あたかも管理会社など業者へ指示を出す司令塔の判断のようです。 最初から、すべてを理解して不動産投資をする方は、まずいないでしょう。むしろ、知っているつもりだったけど、不動産経営をしながら学ぶことが度々あります。新しいことを謙虚に自分の知識として学び、実践という行動にうつすことで、経営実績ごとのマインドが育つのだと強く感じます。 ですのでここで書いたすべての内容をマスターすることは、ある程度の投資マインドが必要だと思って、大切な一歩を踏みだす勇気を持っていただきたいと強く願います。そのための成功率を上げる知識を盛り込みました。ここで説明した項目は、以下の通りです。- 「事業」であるからこそレバレッジをかけて資金を借入して投資することができる

- 事業の大半を人に任せて、自身は司令塔に徹することで兼業も可能である

- インカムゲインで得た家賃収入を再投資することで「事業」は拡大し続けることができる

- 不動産経営のポイント、「知」「情」「意」・マインド・目標設定・収支計算・チームづくり

- 実際に物件選定・現地調査・融資打診・購入までの流れを学ぼう

アパート経営の初期費用と経費まとめ|コストを削減してお金を残すコツ

アパート経営の収入の目安はいくら?不動産投資利益を最大化する3つのポイント

利回りの目安は?アパート経営におけるキャッシュフローと利回りの計算方法!具体的な事例を元に解説=================================== 不動産投資は空室を埋める方法など 「経営」を知っている人が勝ちます。 勝ち続けると資産形成のサイクルを簡単に作れます。 現在、不動産投資の入門者向けの講座の60分無料オンライン体験を実施しています。 不動産投資で資産を作りたい方におすすめ!

===================================

不動産による資産運用に役立つ情報をLINE友達限定で配信しています。

===================================

不動産による資産運用に役立つ情報をLINE友達限定で配信しています。